Красный декабрь

Те, кто не помнит прошлого, обречены на его повторение

Джордж Сантаяна

Добрый вечер

О Великой депрессии 1929-1941 годов и ее воздействии на жизнь миллионов американцев написано множество статей и трудов. Историки, экономисты и политики продолжают искать ответ, который позволит выяснить причину катастрофы. Мы не будем следовать этой дорогой, не наше это дело… просто вспомним как все это было, с чего начиналось и каков итог. И подумаем, возможен ли сегодня красный декабрь?

Экономический коллапс наступил сразу после невероятного расцвета. Точно так же было и раньше. Президент США Калвин Кулидж, уходя в отставку в 1928 году, говорил:

«Страна может с удовлетворением смотреть на настоящее и с оптимизмом – в будущее».

«Курица в каждой кастрюле и машина в каждом гараже» — обещал он избирателям, и это обещание было выполнено. На дворе стояли благодатные двадцатые. В Америке во всю шла социальная революция: появлялся работающий «средний класс». Рабочие конвейеров, которым еще Генри Форд резко поднял зарплату — чтобы они смогли покупать его автомобили, становились вполне обеспеченными людьми. У многих уже появился свой собственный домик, в гараже которого стоял новый «Форд», а на обед их ждала курица, а то и хороший бифштекс).

Казалось, так и будет: Америка расцветала. Кризис 1920 года был давно забыт. Страна была на подъёме, настроение большинства людей в стране было деятельным и оптимистичным. Казалось, что сбылась, наконец-то, извечная «американская мечта», мечта простого человека страны: иметь свой домик, машину и курицу на обед.

Но за счет чего был достигнут этот успех, откуда появились деньги на развитие малого и среднего бизнеса? И самый важный вопрос-почему все это благополучие резко исчезло? Может быть кому то это было выгодно? Может быть кризис был подготовлен и блестяще осуществлен?

А как… может дело в резком увеличении денежной массы, как в наше время? Да!

Первым шагом к крушению образа американской мечты было увеличение денежной массы, что и происходило с 1921 по 1929 гг. Числа показывают, что Федеральный резерв увеличил денежную массу с нижнего уровня в 31, 7 миллиарда долларов в 1921 г. до верхнего – 45,7 миллиарда долларов в 1929 г!

ФРС была создана в 1913 году и всего через 7 лет она уже имела механизмы как создавать экономические циклы посредством увеличения и уменьшения количества денег и кредита. Первая серьёзная возможность создать депрессию таким образом представилась в 1920 г., когда федеральный резерв устроил то, что получило известность как паника 1920 г. Процесс протекал следующим образом: система увеличила денежную массу – с 1914 по 1919 гг. количество денег в Соединённых Штатах почти удвоилось. Затем средства массовой информации внушают американскому народу брать большое количество денег в кредит.

Как только деньги уходят в долг, банкиры сокращают денежную массу, требуя возврата невыплаченных долгов. международных банкиров во время паники и кризиса в 1920 г. Прибыль была настолько велика, так заманчива, что согласно многим американским исследователям побудила их заняться подготовкой паники и биржевого краха покрупнее. Но малость перестарались… как и в 2008 г потому что у паники планки нет! Собственно как и у эйфории)

Для создания финансового кризиса требуется раздать в долг как можно больше денег. Что для этого нужно? Только две «вещи»: кредитор и заёмщик. Для «создания» кредитора Федеральная резервная система быстро увеличила денежную массу почти в полтора раза: с $31, 7 млрд. в 1921 году до $45,7 млрд. в 1929 году. Через построенную систему Федрезерва средства давались «нужным» банкам, которые, в свою очередь, кредитовали другие банки и организации. Через пару уровней наличность расползается в виде кредитов по карманам обывателей и мелких предпринимателей.

Заёмщика создавали средства массовой информации, наперебой предлагавшие американцам брать кредиты для улучшения качества своей жизни. Жизнь в кредит на Западе стала входить в моду именно накануне Великой депрессии. В Штатах в начале XX века для начала подкорректировали законодательство, предложив своим гражданам легко и быстро разбогатеть.

Лохотрон с тех пор практически не изменился – это игра на бирже.

Что делают банкиры, чтобы деньги пошли на биржу? Они понижали проценты на кредиты, и предлогали эти кредиты вкладывать в акции. По условиям кредитов, под покупку акций (так называемый маржинальный займ) для игры на бирже теперь не нужно было иметь 100%-ной стоимости акций. Достаточно было внести всего 10%, и за эти деньги новоиспеченный игрок получал путём кредитования полноценные 100% акций. На примере сегодняшнего дня в любой экономической афере мы видим, что снижение «порога входа» приводит к взрывообразному увеличению числа покупателей. Тех, кто имеет десятую часть, на порядок раз больше, чем имеющих всю сумму целиком. Народ валом повалил на биржу в 1920-е годы, точно так же как россияне валили за телевизорами и холодильниками в наши нулевые )

Кто оплачивал недостающую сумму? Биржевой брокер, который в свою очередь, брал на эти нужды банковский кредит. В итоге в выигрыше оказывались все: у брокера увеличивалось число клиентов, клиент при стоимости акций всего на 10% оказывался в выигрыше, а увеличившееся количество покупателей приводило к удорожанию акций.

Заплатив $10 за пакет акций, стоящий $100, при 10%-ном росте клиент оказывался владельцем акций, стоящих $110. Теперь игрок мог вернуть брокеру $90 и заработать ещё $10 к своей первоначальной десятке.

Был в этом вкусном сыре и маленький незаметный кусочек мышеловки: владелец акции, внесший десятую часть её стоимости, должен был в течение 24 часов при первом требовании брокера внести оставшиеся средства. Но такое условие никого не беспокоило. Ведь курс акций за счёт огромного притока биржевых игроков взмыл в поднебесье. Начался стремительный подъём. На бирже делались состояния. Чтобы поучаствовать в этом празднике жизни, американцы брали кредиты, на которые покупали акции.

Поначалу акции росли, как на дрожжах. Индекс Доу Джонса утроился всего за пару лет. В акции и ПИФы вкладывались все, от мелких клерков до миллионеров. Под залог ценных бумаг брались кредиты, чтобы купить новых бумаг – рост курса с лихвой оправдывал проценты. К лету 1929 года практически все работающее население США имело на фондовом рынке хоть что-нибудь, и жило большей частью в долг — надеясь, что рост акций вот-вот превратит их в миллионеров. Впервые норма сбережений американцев стала отрицательной — они тратили, точнее — «инвестировали», больше чем зарабатывали.

Но индексы росли, экономика казалась незыблемой, а надежды людей на скорое богатство — вполне обоснованными. «Страна марширует по высокогорному плато процветания» — писал 19 октября Ирвинг Фишер, крупнейший американский экономист. В 1923 году фондовый индекс Dow-Jones находился на уровне 99. А 3 сентября 1929 года он достиг рекорда, учетверившись за 6 лет, – 381,17. «Каждый способен разбогатеть на бирже!» – гласила обложка некоего популярного американского журнала.

По иронии судьбы, он вышел в свет за день до полного краха. В 1932 году индекс Dow-Jones опустился до 41. Рынок восстановился до докризисных значений спустя 39 лет – лишь в 1954 году индексы превысили уровень 3 сентября 1929 года.

Откуда же на волне всеобщего подъёма возникает страшный призрак обвала?

Так ведь делая деньги и давая их в долг, вы всегда можете и перестать их давать, а старые долги потребовать к оплате.

Механизм организации финансового кризиса прост: новых денег не давать, а старые долги потребовать вернуть.

Так и была сделана Великая депрессия, по этому лекалу выстроен и финансовый кризис образца 2008 – 2009 годов. Банки, подконтрольные Джону Моргану и его партнёрам, потребовали возврата кредитов. Причём массово и разом. Что оставалось биржевым брокерам, которые по договору с покупателем, кредитуя его на пресловутые 90%, сами занимали эти деньги у банка? Потребовать оплаты от своих клиентов, причём в 24 часа. Что могли сделать несчастные американцы, никогда не думавшие о возможности такого развития событий? За 24 часа денег им было не найти. Оставался один способ – продать акции на бирже.

А теперь представьте себе, что на биржу разом пришли все владельцы акций, причём с одной целью – продать их. А вот с целью покупки не пришёл никто.

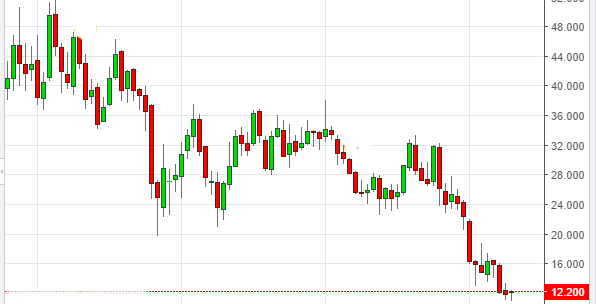

Падение акций на Уолл-стрит началось 24 октября 1929 года, в Чёрный четверг. Спрос превысил предложение? Нет, спроса просто не было, было одно только предложение. Поначалу…

Началась паническая и отчаянная распродажа акций. Ведь всем была нужна наличность, а вот акции – практически никому.

В первый день инвесторы продали около 13 млн. акций. Но это было лишь начало. Потом за Чёрным четвергом последовала Чёрная пятница, Чёрный понедельник и Чёрный вторник. Было распродано ещё порядка 30 млн. акций. За копейки, точнее говоря, за центы. Миллионы, буквально миллионы инвесторов были разорены. Убытки составили примерно $30 млрд. – столько же, сколько США потратили на Первую мировую войну. Сами организаторы кризиса, зная, когда и как он начнётся, заранее избавились от ненужных активов. Теперь эти десятки людей, под аккомпанемент падающих из окон инвесторов-банкротов, стали владельцами практически ВСЕГО!

Одним из очевидцев биржевого краха был Уинстон Черчилль, которого Бернард Барух привёл на фондовую биржу 24 октября 1929 г. Некоторые видные историки убеждены, что Черчилля привели непосредственно присутствовать при крахе, поскольку было желательно, чтобы он увидел могущество банковской системы в действии.

Хотя множество держателей акций были вынуждены продать свои акции, обычно не задаётся вопроса: кто покупал все продававшиеся акции? В книгах по истории обычно рассуждают обо всём, связанном с продажами, происходившими во время краха, но помалкивают обо всех покупках.

Вот что написал о покупателях Джон Кеннет Гэлбрейт в своей книге «Великий крах 1929»:

А человек, оставшийся при больших деньгах благодаря неофициальной информации, который к началу первого краха благополучно находился вне рынка, естественно возвращался, чтобы скупить всё даром.

Естественно! Одним из таких «удачливых биржевиков», вовремя избавившихся от акций, был Бернард Барух, тот самый который привёл Уинстона Черчилля присутствовать при крахе. Он сказал: «Я начал ликвидировать свои акции и вкладывать деньги в облигации и запас наличности. Я также купил золото.

Среди вовремя избавившихся от акций был Джозеф П. Кеннеди – отец президента Джона Кеннеди, переставший играть на бирже зимой 1928/29 г. Доход от продажи акций он никуда снова не вкладывал, а хранил в виде наличности.

В числе других, продавших свои акции перед крахом, были международные банкиры и финансисты Генри Морган и Дуглас Диллон.

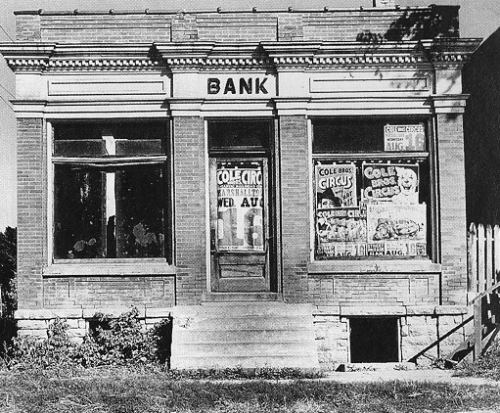

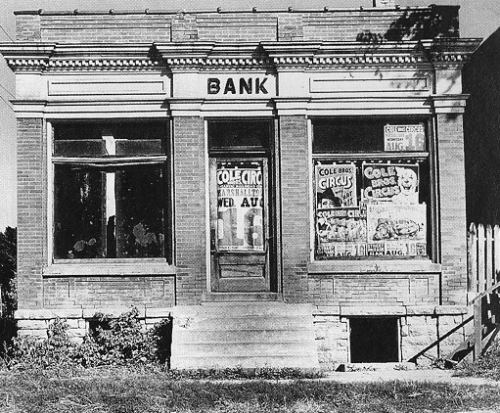

В то же время около 16000 банков, или 52% от общего числа, прекратили существование.

Некоторые из держателей акций пришли в свои банки, чтобы изъять хоть какую-то наличность, имевшуюся у них на счетах, и оплатить какую-то часть по требованиям наличными. Это вызвало массовое изъятие вкладов из банков в масштабах почти всей страны.

Всё богатство, так быстро накопленное в предшествующие годы в виде бумажных ценностей, исчезло. Процветание миллионов американских семей, выросшее на гигантском фундаменте раздутого кредита, внезапно оказалось иллюзорным. Мощные промышленные предприятия оказались выбитыми из колеи и парализованными. За биржевым крахом, в период между 1929 и 1932 годом, последовало непрерывное падение цен и, как следствие этого, сокращение производства, вызвавшее широкую безработицу, – так описывает Великую депрессию в США Уинстон Черчилль.

Вот всего лишь несколько цифр.

Во время Великой депрессии в США было 15 миллионов безработных. В другом не менее солидном источнике мы найдём ещё более ошеломляющий результат – 17 млн. безработных.

Всего за годы кризиса в США потерпело крах фантастическое число предприятий и фирм-почти 136 000. В небытие ушло 16 000 банков.

Потери на фондовом рынке составили $40 млрд., уровень безработицы подскочил до 18,2%, число безработных доходило до 15 млн. человек, 5 млн. фермеров лишились земли за долги, а 7, 4 млн. человек просто умерли от голода. В Германии ВВП упал на 17%, обанкротилось 68 тыс. фирм и без работы остались 8 млн. немцев (что в немалой мере поспособствовало приходу к власти фашистов)

Мы живем во времена, предшествующие новой Великой Депрессии и поэтому я просто хотел напомнить Вам, как и почему это случается. И случится в наше время. Я управляющий, а не аналитик чтобы рассказывать в очередной раз про причины и грузить Ваш разум цифрами. Я просто еще раз напоминаю-2018 год имеет очень высокую вероятность стать годом Великой Депрессии. Но все пройдет и больше вряд ли повторится при Вашей разумной жизни. Именно при Вашей-кот Бегемот живет достаточно давно, чтобы писать о таких важных вещах уверенно… может быть я после кризиса покину Москву и лет двести отдохну в своем мире)

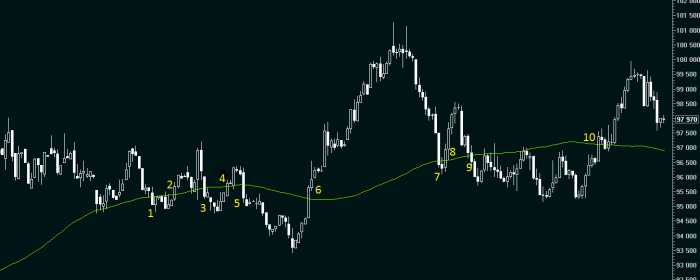

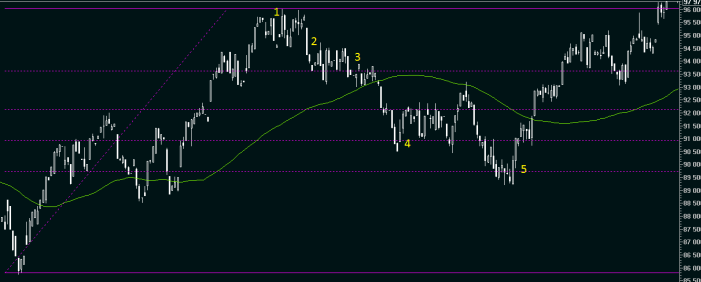

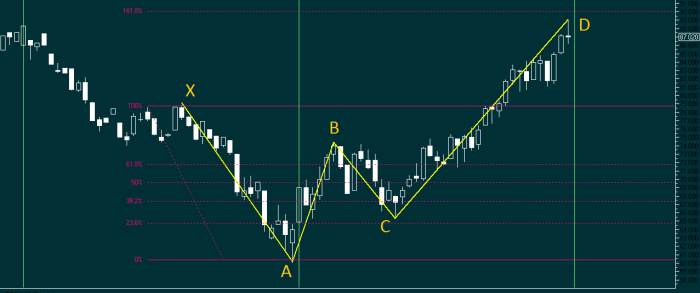

А пока ждем красный декабрь… ждем серьезного снижения индексов, рост доллара к рублю и главное-наконец то хорошего динамичного рынка!

И если даже я ошибусь в цветовой гамме декабря… потерплю немного и еще поднаберу шортов… а может и нет, жизнь покажет)

Берегите себя! Удачи!

Джордж Сантаяна

Добрый вечер

О Великой депрессии 1929-1941 годов и ее воздействии на жизнь миллионов американцев написано множество статей и трудов. Историки, экономисты и политики продолжают искать ответ, который позволит выяснить причину катастрофы. Мы не будем следовать этой дорогой, не наше это дело… просто вспомним как все это было, с чего начиналось и каков итог. И подумаем, возможен ли сегодня красный декабрь?

Экономический коллапс наступил сразу после невероятного расцвета. Точно так же было и раньше. Президент США Калвин Кулидж, уходя в отставку в 1928 году, говорил:

«Страна может с удовлетворением смотреть на настоящее и с оптимизмом – в будущее».

«Курица в каждой кастрюле и машина в каждом гараже» — обещал он избирателям, и это обещание было выполнено. На дворе стояли благодатные двадцатые. В Америке во всю шла социальная революция: появлялся работающий «средний класс». Рабочие конвейеров, которым еще Генри Форд резко поднял зарплату — чтобы они смогли покупать его автомобили, становились вполне обеспеченными людьми. У многих уже появился свой собственный домик, в гараже которого стоял новый «Форд», а на обед их ждала курица, а то и хороший бифштекс).

Казалось, так и будет: Америка расцветала. Кризис 1920 года был давно забыт. Страна была на подъёме, настроение большинства людей в стране было деятельным и оптимистичным. Казалось, что сбылась, наконец-то, извечная «американская мечта», мечта простого человека страны: иметь свой домик, машину и курицу на обед.

Но за счет чего был достигнут этот успех, откуда появились деньги на развитие малого и среднего бизнеса? И самый важный вопрос-почему все это благополучие резко исчезло? Может быть кому то это было выгодно? Может быть кризис был подготовлен и блестяще осуществлен?

А как… может дело в резком увеличении денежной массы, как в наше время? Да!

Первым шагом к крушению образа американской мечты было увеличение денежной массы, что и происходило с 1921 по 1929 гг. Числа показывают, что Федеральный резерв увеличил денежную массу с нижнего уровня в 31, 7 миллиарда долларов в 1921 г. до верхнего – 45,7 миллиарда долларов в 1929 г!

ФРС была создана в 1913 году и всего через 7 лет она уже имела механизмы как создавать экономические циклы посредством увеличения и уменьшения количества денег и кредита. Первая серьёзная возможность создать депрессию таким образом представилась в 1920 г., когда федеральный резерв устроил то, что получило известность как паника 1920 г. Процесс протекал следующим образом: система увеличила денежную массу – с 1914 по 1919 гг. количество денег в Соединённых Штатах почти удвоилось. Затем средства массовой информации внушают американскому народу брать большое количество денег в кредит.

Как только деньги уходят в долг, банкиры сокращают денежную массу, требуя возврата невыплаченных долгов. международных банкиров во время паники и кризиса в 1920 г. Прибыль была настолько велика, так заманчива, что согласно многим американским исследователям побудила их заняться подготовкой паники и биржевого краха покрупнее. Но малость перестарались… как и в 2008 г потому что у паники планки нет! Собственно как и у эйфории)

Для создания финансового кризиса требуется раздать в долг как можно больше денег. Что для этого нужно? Только две «вещи»: кредитор и заёмщик. Для «создания» кредитора Федеральная резервная система быстро увеличила денежную массу почти в полтора раза: с $31, 7 млрд. в 1921 году до $45,7 млрд. в 1929 году. Через построенную систему Федрезерва средства давались «нужным» банкам, которые, в свою очередь, кредитовали другие банки и организации. Через пару уровней наличность расползается в виде кредитов по карманам обывателей и мелких предпринимателей.

Заёмщика создавали средства массовой информации, наперебой предлагавшие американцам брать кредиты для улучшения качества своей жизни. Жизнь в кредит на Западе стала входить в моду именно накануне Великой депрессии. В Штатах в начале XX века для начала подкорректировали законодательство, предложив своим гражданам легко и быстро разбогатеть.

Лохотрон с тех пор практически не изменился – это игра на бирже.

Что делают банкиры, чтобы деньги пошли на биржу? Они понижали проценты на кредиты, и предлогали эти кредиты вкладывать в акции. По условиям кредитов, под покупку акций (так называемый маржинальный займ) для игры на бирже теперь не нужно было иметь 100%-ной стоимости акций. Достаточно было внести всего 10%, и за эти деньги новоиспеченный игрок получал путём кредитования полноценные 100% акций. На примере сегодняшнего дня в любой экономической афере мы видим, что снижение «порога входа» приводит к взрывообразному увеличению числа покупателей. Тех, кто имеет десятую часть, на порядок раз больше, чем имеющих всю сумму целиком. Народ валом повалил на биржу в 1920-е годы, точно так же как россияне валили за телевизорами и холодильниками в наши нулевые )

Кто оплачивал недостающую сумму? Биржевой брокер, который в свою очередь, брал на эти нужды банковский кредит. В итоге в выигрыше оказывались все: у брокера увеличивалось число клиентов, клиент при стоимости акций всего на 10% оказывался в выигрыше, а увеличившееся количество покупателей приводило к удорожанию акций.

Заплатив $10 за пакет акций, стоящий $100, при 10%-ном росте клиент оказывался владельцем акций, стоящих $110. Теперь игрок мог вернуть брокеру $90 и заработать ещё $10 к своей первоначальной десятке.

Был в этом вкусном сыре и маленький незаметный кусочек мышеловки: владелец акции, внесший десятую часть её стоимости, должен был в течение 24 часов при первом требовании брокера внести оставшиеся средства. Но такое условие никого не беспокоило. Ведь курс акций за счёт огромного притока биржевых игроков взмыл в поднебесье. Начался стремительный подъём. На бирже делались состояния. Чтобы поучаствовать в этом празднике жизни, американцы брали кредиты, на которые покупали акции.

Поначалу акции росли, как на дрожжах. Индекс Доу Джонса утроился всего за пару лет. В акции и ПИФы вкладывались все, от мелких клерков до миллионеров. Под залог ценных бумаг брались кредиты, чтобы купить новых бумаг – рост курса с лихвой оправдывал проценты. К лету 1929 года практически все работающее население США имело на фондовом рынке хоть что-нибудь, и жило большей частью в долг — надеясь, что рост акций вот-вот превратит их в миллионеров. Впервые норма сбережений американцев стала отрицательной — они тратили, точнее — «инвестировали», больше чем зарабатывали.

Но индексы росли, экономика казалась незыблемой, а надежды людей на скорое богатство — вполне обоснованными. «Страна марширует по высокогорному плато процветания» — писал 19 октября Ирвинг Фишер, крупнейший американский экономист. В 1923 году фондовый индекс Dow-Jones находился на уровне 99. А 3 сентября 1929 года он достиг рекорда, учетверившись за 6 лет, – 381,17. «Каждый способен разбогатеть на бирже!» – гласила обложка некоего популярного американского журнала.

По иронии судьбы, он вышел в свет за день до полного краха. В 1932 году индекс Dow-Jones опустился до 41. Рынок восстановился до докризисных значений спустя 39 лет – лишь в 1954 году индексы превысили уровень 3 сентября 1929 года.

Откуда же на волне всеобщего подъёма возникает страшный призрак обвала?

Так ведь делая деньги и давая их в долг, вы всегда можете и перестать их давать, а старые долги потребовать к оплате.

Механизм организации финансового кризиса прост: новых денег не давать, а старые долги потребовать вернуть.

Так и была сделана Великая депрессия, по этому лекалу выстроен и финансовый кризис образца 2008 – 2009 годов. Банки, подконтрольные Джону Моргану и его партнёрам, потребовали возврата кредитов. Причём массово и разом. Что оставалось биржевым брокерам, которые по договору с покупателем, кредитуя его на пресловутые 90%, сами занимали эти деньги у банка? Потребовать оплаты от своих клиентов, причём в 24 часа. Что могли сделать несчастные американцы, никогда не думавшие о возможности такого развития событий? За 24 часа денег им было не найти. Оставался один способ – продать акции на бирже.

А теперь представьте себе, что на биржу разом пришли все владельцы акций, причём с одной целью – продать их. А вот с целью покупки не пришёл никто.

Падение акций на Уолл-стрит началось 24 октября 1929 года, в Чёрный четверг. Спрос превысил предложение? Нет, спроса просто не было, было одно только предложение. Поначалу…

Началась паническая и отчаянная распродажа акций. Ведь всем была нужна наличность, а вот акции – практически никому.

В первый день инвесторы продали около 13 млн. акций. Но это было лишь начало. Потом за Чёрным четвергом последовала Чёрная пятница, Чёрный понедельник и Чёрный вторник. Было распродано ещё порядка 30 млн. акций. За копейки, точнее говоря, за центы. Миллионы, буквально миллионы инвесторов были разорены. Убытки составили примерно $30 млрд. – столько же, сколько США потратили на Первую мировую войну. Сами организаторы кризиса, зная, когда и как он начнётся, заранее избавились от ненужных активов. Теперь эти десятки людей, под аккомпанемент падающих из окон инвесторов-банкротов, стали владельцами практически ВСЕГО!

Одним из очевидцев биржевого краха был Уинстон Черчилль, которого Бернард Барух привёл на фондовую биржу 24 октября 1929 г. Некоторые видные историки убеждены, что Черчилля привели непосредственно присутствовать при крахе, поскольку было желательно, чтобы он увидел могущество банковской системы в действии.

Хотя множество держателей акций были вынуждены продать свои акции, обычно не задаётся вопроса: кто покупал все продававшиеся акции? В книгах по истории обычно рассуждают обо всём, связанном с продажами, происходившими во время краха, но помалкивают обо всех покупках.

Вот что написал о покупателях Джон Кеннет Гэлбрейт в своей книге «Великий крах 1929»:

А человек, оставшийся при больших деньгах благодаря неофициальной информации, который к началу первого краха благополучно находился вне рынка, естественно возвращался, чтобы скупить всё даром.

Естественно! Одним из таких «удачливых биржевиков», вовремя избавившихся от акций, был Бернард Барух, тот самый который привёл Уинстона Черчилля присутствовать при крахе. Он сказал: «Я начал ликвидировать свои акции и вкладывать деньги в облигации и запас наличности. Я также купил золото.

Среди вовремя избавившихся от акций был Джозеф П. Кеннеди – отец президента Джона Кеннеди, переставший играть на бирже зимой 1928/29 г. Доход от продажи акций он никуда снова не вкладывал, а хранил в виде наличности.

В числе других, продавших свои акции перед крахом, были международные банкиры и финансисты Генри Морган и Дуглас Диллон.

В то же время около 16000 банков, или 52% от общего числа, прекратили существование.

Некоторые из держателей акций пришли в свои банки, чтобы изъять хоть какую-то наличность, имевшуюся у них на счетах, и оплатить какую-то часть по требованиям наличными. Это вызвало массовое изъятие вкладов из банков в масштабах почти всей страны.

Всё богатство, так быстро накопленное в предшествующие годы в виде бумажных ценностей, исчезло. Процветание миллионов американских семей, выросшее на гигантском фундаменте раздутого кредита, внезапно оказалось иллюзорным. Мощные промышленные предприятия оказались выбитыми из колеи и парализованными. За биржевым крахом, в период между 1929 и 1932 годом, последовало непрерывное падение цен и, как следствие этого, сокращение производства, вызвавшее широкую безработицу, – так описывает Великую депрессию в США Уинстон Черчилль.

Вот всего лишь несколько цифр.

Во время Великой депрессии в США было 15 миллионов безработных. В другом не менее солидном источнике мы найдём ещё более ошеломляющий результат – 17 млн. безработных.

Всего за годы кризиса в США потерпело крах фантастическое число предприятий и фирм-почти 136 000. В небытие ушло 16 000 банков.

Потери на фондовом рынке составили $40 млрд., уровень безработицы подскочил до 18,2%, число безработных доходило до 15 млн. человек, 5 млн. фермеров лишились земли за долги, а 7, 4 млн. человек просто умерли от голода. В Германии ВВП упал на 17%, обанкротилось 68 тыс. фирм и без работы остались 8 млн. немцев (что в немалой мере поспособствовало приходу к власти фашистов)

Мы живем во времена, предшествующие новой Великой Депрессии и поэтому я просто хотел напомнить Вам, как и почему это случается. И случится в наше время. Я управляющий, а не аналитик чтобы рассказывать в очередной раз про причины и грузить Ваш разум цифрами. Я просто еще раз напоминаю-2018 год имеет очень высокую вероятность стать годом Великой Депрессии. Но все пройдет и больше вряд ли повторится при Вашей разумной жизни. Именно при Вашей-кот Бегемот живет достаточно давно, чтобы писать о таких важных вещах уверенно… может быть я после кризиса покину Москву и лет двести отдохну в своем мире)

А пока ждем красный декабрь… ждем серьезного снижения индексов, рост доллара к рублю и главное-наконец то хорошего динамичного рынка!

И если даже я ошибусь в цветовой гамме декабря… потерплю немного и еще поднаберу шортов… а может и нет, жизнь покажет)

Берегите себя! Удачи!