О чём говорит контанго по нефти

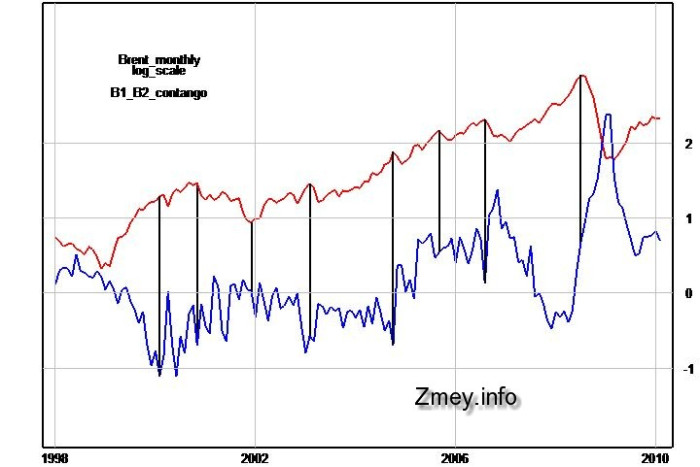

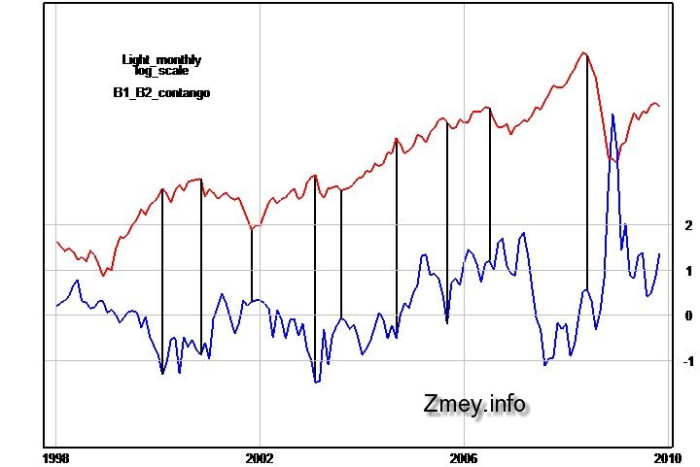

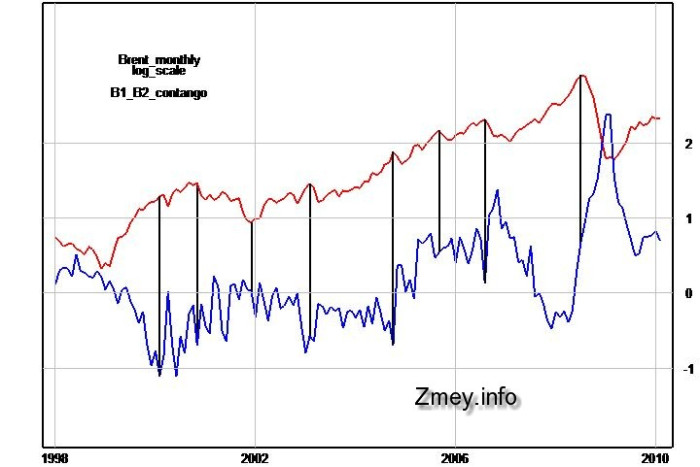

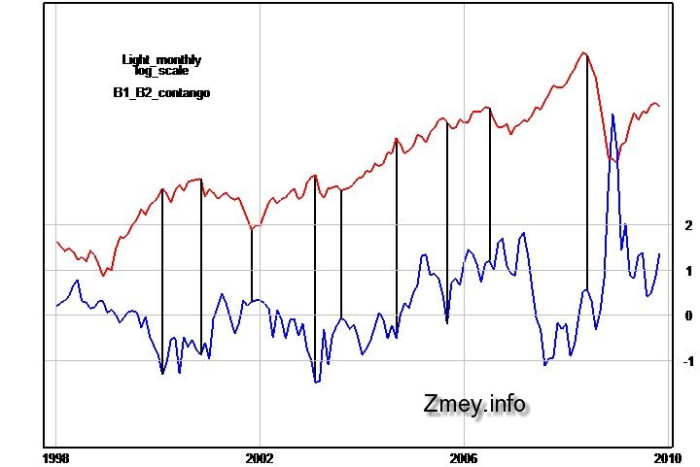

Перед нами графики, которые отражают состояние фьючерсной кривой по нефти марки Brent и Light. На них представлена средняя месячная разница между двумя контрактами с ближайшей датой поставки (синяя линия) и среднее значение цены (красная линия) в логарифмических координатах. Рисунки 1 и 2 охватывают временной промежуток за 1998-2009-ый годы, а рисунки 3 и 4 за 2009-2015-ый годы. Если Вы не понимаете значения терминов фьючерсная кривая, базис, контанго и бэквардация, добро пожаловать сюда:

Разница между контрактами постоянно менялась вслед за ценой базисного актива. 12 февраля 2009-го года на фоне обвального падения котировок величина контанго по нефти Лайт поставило абсолютный рекорд. Мартовский фьючерс накануне экспирации закрылся по цене 33,98 долларов, тогда как апрельский стоил 42,17 долларов, то есть на 24% выше. Кто-то из моих читателей увидит на графике очередной осциллятор, от которого нет никакой пользы. Я не стану спорить с этим утверждением, но всё-таки постараюсь найти здесь порядок.

Рисунки 1 и 2 — базис по нефти Брент и Лайт с 1998-ого по 2009-ый годы.

Как известно, диспропорции не возникают на пустом месте. Движущей силой, которая приводит к столь значительной разнице между контрактами, очевидно, является сентимент. Если на рынке преобладают быки, мы увидим торговлю в контанго, если медведи, торговлю в бэквардации. Кроме того, значительный базис на рынке нефти устойчив только в том случае, когда арбитраж невозможен или возможности арбитражёров слишком скромные по сравнению с другими игроками, которые определяют этот самый сентимент.

Теория Доу утверждает, что рост фондовых рынков сопровождается накоплением активов в руках крупных инвесторов. Они играют по тренду, поэтому бычий сентимент приходится на вершины рынка, а медвежий на впадины. На рынке чёрного золота присутствует другой системообразующий игрок — нефтяные компании, которые продают значительный объём фьючерсов, фиксируя цену будущих поставок. Возможности производителей превышают возможности всех остальных участников рынка, поэтому сентимент и динамику котировок определяют именно они. Привычные нам опросы управляющих практически безполезны.

В отличии от инвесторов, у нефтяных компаний нет нужды открываться по тренду, чтобы заработать на изменении котировок. Они продают фьючерсы, если цена устраивает их с точки зрения операционной деятельности и придерживают контракты, когда цены значительно падают. В таких условиях бычий сентимент вряд ли придётся на вершину рынка. Напротив, ценовые вершины удивительным образом совпадают с экстремальным значением бэквардации, а впадины формируются в условиях повышенного контанго. Чтобы показать эту зависимость я соединил на графике некоторые вершины.

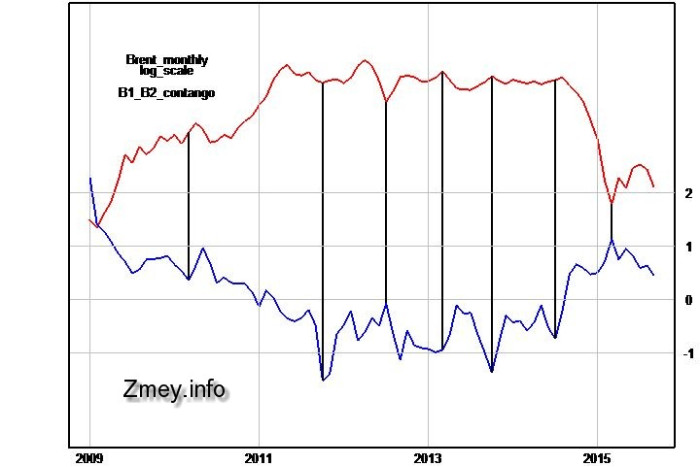

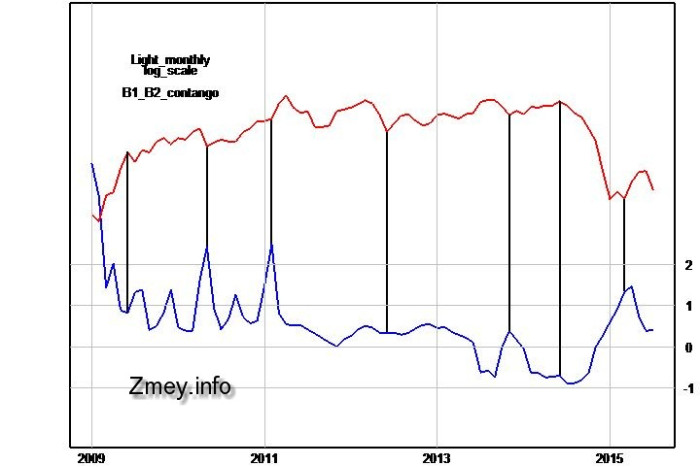

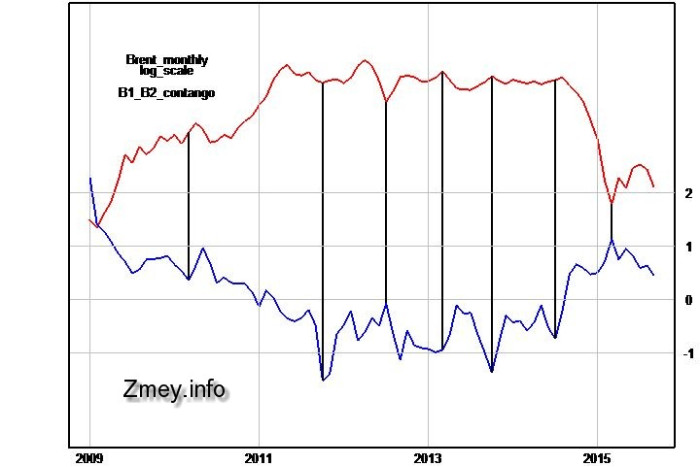

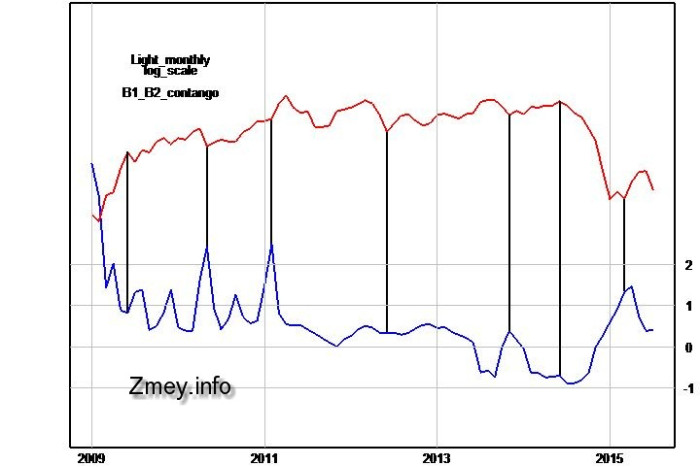

Рисунки 3 и 4 — базис по нефти Брент и Лайт с 2009-го по 2015-ый годы

Фьючерсная кривая — интересный инструмент для предсказания среднесрочных тенденций. Тренд в безопасности если разница между контрактами стабильна. Повышение контанго говорит о вероятности разворота наверх, рост бэквардации о вероятности разворота вниз. Кроме того, значимая вершина никогда не формируется при сильном контанго, а значимая впадина при сильной бэквардации. Тренды 2008-го и 2009-го годов — исключение из правил. Фьючерсная кривая не актуальна, если на рынке бесчинствуют спекулянты.

На длительных интервалах времени сентимент работает с точностью до наоборот, по принципу фондовых рынков. В период глобального бычьего тренда с 1998-го по 2008-ой годы аппетиты производителей постоянно росли. До 2005-го года рынок частенько торговался в бэквардации, после чего перешёл в устойчивое контанго. Каждая новая впадина сопровождалась всё большей положительной разницей, а значит нефтяники придерживали всё больший объём фьючерсов. Аналогичная зависимость, только в меньших масштабах проявилась и в период с 2010-го по 2014-ый годы.

С осени 2014-го года рынок ни разу не уходил в бэквардацию. Нефтяные компании постоянно ждут роста и придерживают фьючерсы практически с начала падения. На рынке сформирован огромный навес будущих поставок, который можно покрыть только войной на Ближнем Востоке или новой волной ликвидности. В противном случае рынок нефти ожидает многолетний медвежий тренд. О новой стадии роста можно говорить только в тот момент, когда каждая локальная вершина будет формироваться в условиях бэквардации, как в 1999-ом году.

Оригинал: http://zmey.info/survey/article_post/o-chem-govorit-kontango-po-nefti

Разница между контрактами постоянно менялась вслед за ценой базисного актива. 12 февраля 2009-го года на фоне обвального падения котировок величина контанго по нефти Лайт поставило абсолютный рекорд. Мартовский фьючерс накануне экспирации закрылся по цене 33,98 долларов, тогда как апрельский стоил 42,17 долларов, то есть на 24% выше. Кто-то из моих читателей увидит на графике очередной осциллятор, от которого нет никакой пользы. Я не стану спорить с этим утверждением, но всё-таки постараюсь найти здесь порядок.

Рисунки 1 и 2 — базис по нефти Брент и Лайт с 1998-ого по 2009-ый годы.

Как известно, диспропорции не возникают на пустом месте. Движущей силой, которая приводит к столь значительной разнице между контрактами, очевидно, является сентимент. Если на рынке преобладают быки, мы увидим торговлю в контанго, если медведи, торговлю в бэквардации. Кроме того, значительный базис на рынке нефти устойчив только в том случае, когда арбитраж невозможен или возможности арбитражёров слишком скромные по сравнению с другими игроками, которые определяют этот самый сентимент.

Теория Доу утверждает, что рост фондовых рынков сопровождается накоплением активов в руках крупных инвесторов. Они играют по тренду, поэтому бычий сентимент приходится на вершины рынка, а медвежий на впадины. На рынке чёрного золота присутствует другой системообразующий игрок — нефтяные компании, которые продают значительный объём фьючерсов, фиксируя цену будущих поставок. Возможности производителей превышают возможности всех остальных участников рынка, поэтому сентимент и динамику котировок определяют именно они. Привычные нам опросы управляющих практически безполезны.

В отличии от инвесторов, у нефтяных компаний нет нужды открываться по тренду, чтобы заработать на изменении котировок. Они продают фьючерсы, если цена устраивает их с точки зрения операционной деятельности и придерживают контракты, когда цены значительно падают. В таких условиях бычий сентимент вряд ли придётся на вершину рынка. Напротив, ценовые вершины удивительным образом совпадают с экстремальным значением бэквардации, а впадины формируются в условиях повышенного контанго. Чтобы показать эту зависимость я соединил на графике некоторые вершины.

Рисунки 3 и 4 — базис по нефти Брент и Лайт с 2009-го по 2015-ый годы

Фьючерсная кривая — интересный инструмент для предсказания среднесрочных тенденций. Тренд в безопасности если разница между контрактами стабильна. Повышение контанго говорит о вероятности разворота наверх, рост бэквардации о вероятности разворота вниз. Кроме того, значимая вершина никогда не формируется при сильном контанго, а значимая впадина при сильной бэквардации. Тренды 2008-го и 2009-го годов — исключение из правил. Фьючерсная кривая не актуальна, если на рынке бесчинствуют спекулянты.

На длительных интервалах времени сентимент работает с точностью до наоборот, по принципу фондовых рынков. В период глобального бычьего тренда с 1998-го по 2008-ой годы аппетиты производителей постоянно росли. До 2005-го года рынок частенько торговался в бэквардации, после чего перешёл в устойчивое контанго. Каждая новая впадина сопровождалась всё большей положительной разницей, а значит нефтяники придерживали всё больший объём фьючерсов. Аналогичная зависимость, только в меньших масштабах проявилась и в период с 2010-го по 2014-ый годы.

С осени 2014-го года рынок ни разу не уходил в бэквардацию. Нефтяные компании постоянно ждут роста и придерживают фьючерсы практически с начала падения. На рынке сформирован огромный навес будущих поставок, который можно покрыть только войной на Ближнем Востоке или новой волной ликвидности. В противном случае рынок нефти ожидает многолетний медвежий тренд. О новой стадии роста можно говорить только в тот момент, когда каждая локальная вершина будет формироваться в условиях бэквардации, как в 1999-ом году.

Оригинал: http://zmey.info/survey/article_post/o-chem-govorit-kontango-po-nefti

0 комментариев