Жижа. Чёрт в деталях.

По просьбам читателей публикую детальный разбор волновой картины по нефти с указанием всех использованных мной правил и норм. На сегодня чёрное золото едва ли не самый интересный инструмент для анализа и я не случайно выбрал именно его. Как положено, картинку разбираем сразу на всех волновых уровнях, начиная с глобального.

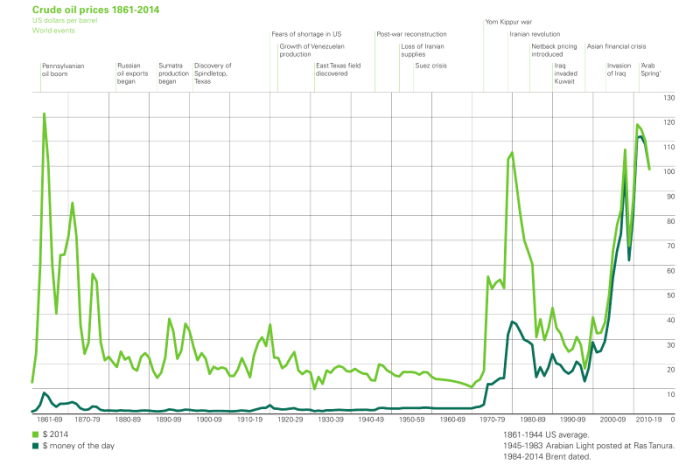

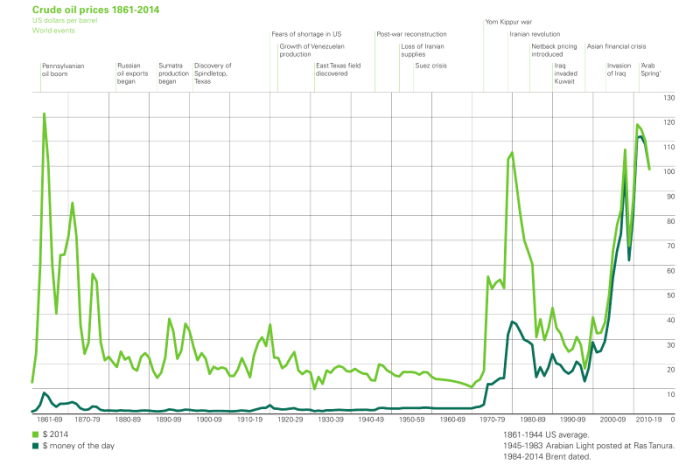

На рисунке 1 отражена стоимость нефти в номинальных и постоянных долларах с 1860-го года. Видно, что стадии роста чёрного золота напоминают всплески, которые длятся порядка 10 лет; фазы падения занимают куда больше времени. Нетрудно предположить, что волна роста с 1998-го по 2008-ой год завершена и сейчас нефтя находится в начале глобального даунтренда. Вершина 2008-ого года явно выделяется на фоне всех остальных и у меня нет никаких сомнений, что именно она является истинной. Ставим возле неё циферку 0.

Рисунок 1 — стоимость нефти в номинальный и постоянных долларах. Источник — отчёт компании BP.

Теперь посмотрим на движение 2009-2014-го годов (рисунки 2 и 3). Когда возле вершины имеется период бокового движения, то он почти всегда относится к той волне, которая завершается. Именно поэтому окончание коррективной стадии смело ставим на 2014-ый год. Волну падения в 2011-ом нельзя сделать первой, чем грешат многие аналитики. Невероятно, чтобы первая волна длилась 6 месяцев, а вторая несколько лет. Построив график в логарифмических координатах, мы убеждаемся, что движение 2009-2014-го годов является структурой WXY, где волна Y треугольная. Эту разметку веду с 2012-ого года.

Коррекция вида WXY, если Х не расширенная, ни при каких условиях не может оказаться волной II, поэтому В — единственный вариант. Волна В составляет 82.7% от А по Бренту и 76,2% по Лайту. Таким образом, вся фигура с 2008-го года является плоской. Глобальный даунтренд не может начинаться с треугольника, поэтому плоскости нет альтернативы. А — моноволна. В ней нет внутренних коррекций, которые соответствуют правилам подобия Нили, и она может заменять тройку, необходимую для развития плоской фигуры.

Рисунки 2 и 3 — разметка по нефти по состоянию на 2014-ый год.

Цели волны С считаем по соотношениям Фибоначчи, включая промежуточные (1, 1.128 и 1.272). Соответственно, по Бренту возможны финальные уровни 28.2, 23.6 и 19.2, а по Лайту 27.4, 23.2 и 18.4. Коррекция WXY указывает на слабость действующей волны, которая следует после неё. Волна С имела все шансы закончиться неудачей, но глубокая подволна 1 лишила нас этой возможности. Тем не менее, нам стоит рассматривать соотношение С=А как наиболее вероятное, тогда как вариант С=1.618 практически исключён. Кроме всего прочего, пропорция 1.618 приводит к целям 10, что в постоянных долларах примерно в 2 раза ниже уровней провального 1998-ого года.

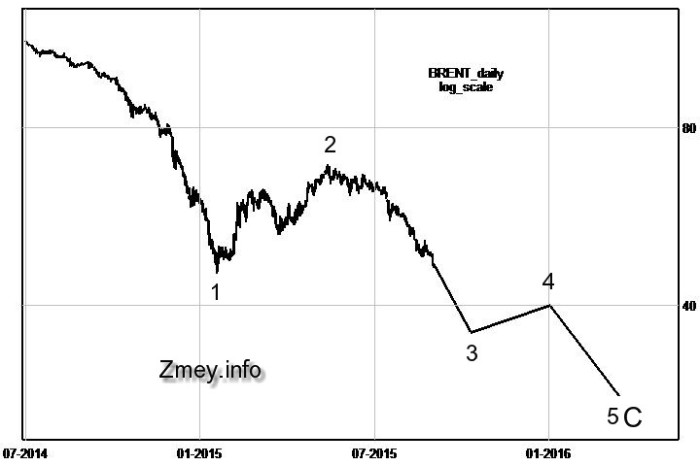

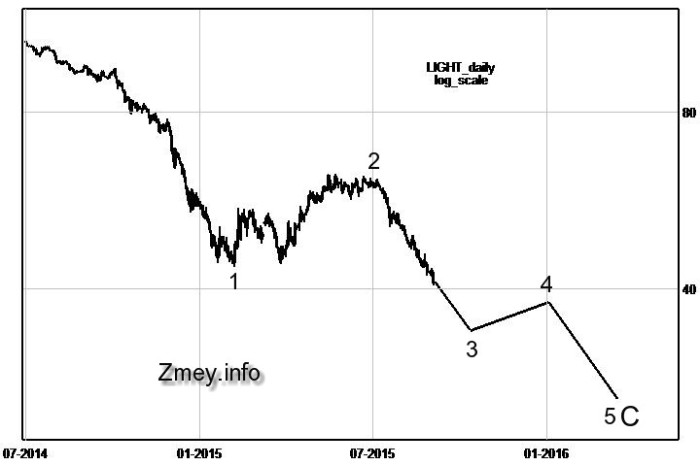

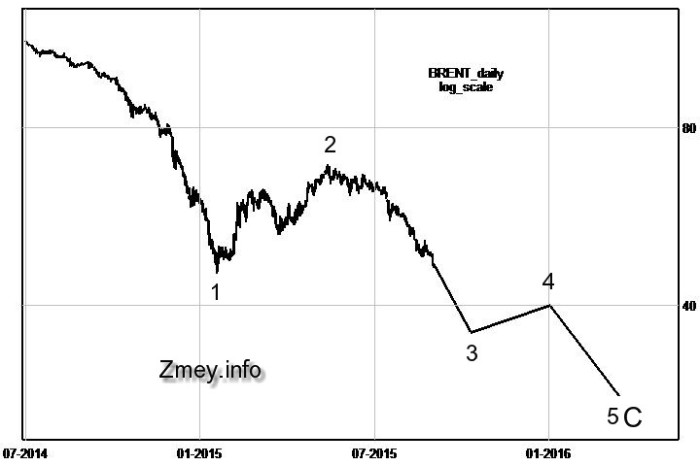

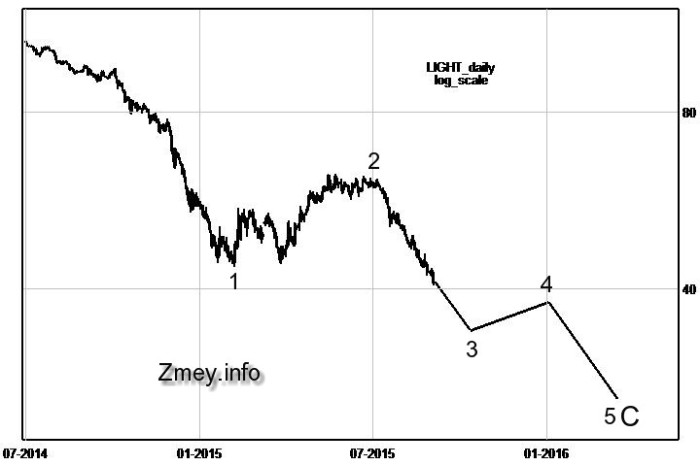

Теперь обратимся к падению, которое началось в 2014-ом году (рисунки 4 и 5). Волна С — импульс с растянутой первой и десять шансов из тысячи, что этот импульс терминальный. Теоретические цели третьей волны 39.2 по Бренту и 36.8 по Лайту исходя из пропорции волна 3 равна 0.618 от волны 1. К настоящему дню третья по обоим сортам прошла бОльшую часть движения и потому вряд ли окажется сегментированной. 40 по Лайту крайняя точка, после которой сегментация становится невозможной. Указанные цели выполним до конца года и наверняка проскочим их на 2-4 доллара вниз — это следует из геометрии построения волны 4.

Коррекция весны-2015 самое интересное место. Вторая волна по Лайту завершилась именно там, где у меня поставлена цифра 2 — это следует из принципа присоединения боковика, который мы обсуждали ранее. Вторая волна имеет нетривиальную форму. Два месяца назад я разметил её нейтральным треугольником, за что получил порцию обвинений в шарлатанстве (ссылки есть в оригинальной версии статьи). Нейтраль формация редкая, сведений по ней совсем немного и я сильно рисковал, ставя её в позицию 2. Тем не менее, мой прогноз полностью сбылся, а споры о правилах и чистоте теории я с удовольствием оставлю своим конкурентам, которые рисовали Лайт где-то в районе 70.

Рисунки 4 и 5 — волновая разметка по нефти BRENT и LIGHT.

По Бренту картинка намного сложнее. Как известно, рынки должны быть согласованы и совпадение разворотных точек по двум сортам нефти всегда предпочтительно. Больше того, падение Брента, ранее отмеченное как волна D, является очевидной коррекцией. Нужно хорошо постараться, чтобы впихнуть это подразделение в начало импульсной волны. Тем не менее, сейчас я сделаю именно так. В противном случае мне придётся переставить цели третьей на уровень 35.8. Невероятно чтобы через каких-то несколько месяцев Брент стоил дешевле Лайта, несмотря на падение добычи в США.

На мой взгляд, шортить нефть уже поздно. Самая вкусная часть падения пройдена. В дальнейшем нисходящий тренд будет затухать, а риски медведей постепенно расти. Как ни крути, но от очередной войны никто не застрахован. Гораздо интереснее продавать активы, которые зависимы от чёрного золота. Рублик мой фаворит. Он дорог относительно нефти и пока не видал настоящего слива. Кроме того, впереди осень, а значит, будут пересматривать бюджетное правило.

Оригинал: http://zmey.info/forecast/article_post/zhizha-chert-v-detalyakh

На рисунке 1 отражена стоимость нефти в номинальных и постоянных долларах с 1860-го года. Видно, что стадии роста чёрного золота напоминают всплески, которые длятся порядка 10 лет; фазы падения занимают куда больше времени. Нетрудно предположить, что волна роста с 1998-го по 2008-ой год завершена и сейчас нефтя находится в начале глобального даунтренда. Вершина 2008-ого года явно выделяется на фоне всех остальных и у меня нет никаких сомнений, что именно она является истинной. Ставим возле неё циферку 0.

Рисунок 1 — стоимость нефти в номинальный и постоянных долларах. Источник — отчёт компании BP.

Теперь посмотрим на движение 2009-2014-го годов (рисунки 2 и 3). Когда возле вершины имеется период бокового движения, то он почти всегда относится к той волне, которая завершается. Именно поэтому окончание коррективной стадии смело ставим на 2014-ый год. Волну падения в 2011-ом нельзя сделать первой, чем грешат многие аналитики. Невероятно, чтобы первая волна длилась 6 месяцев, а вторая несколько лет. Построив график в логарифмических координатах, мы убеждаемся, что движение 2009-2014-го годов является структурой WXY, где волна Y треугольная. Эту разметку веду с 2012-ого года.

Коррекция вида WXY, если Х не расширенная, ни при каких условиях не может оказаться волной II, поэтому В — единственный вариант. Волна В составляет 82.7% от А по Бренту и 76,2% по Лайту. Таким образом, вся фигура с 2008-го года является плоской. Глобальный даунтренд не может начинаться с треугольника, поэтому плоскости нет альтернативы. А — моноволна. В ней нет внутренних коррекций, которые соответствуют правилам подобия Нили, и она может заменять тройку, необходимую для развития плоской фигуры.

Рисунки 2 и 3 — разметка по нефти по состоянию на 2014-ый год.

Цели волны С считаем по соотношениям Фибоначчи, включая промежуточные (1, 1.128 и 1.272). Соответственно, по Бренту возможны финальные уровни 28.2, 23.6 и 19.2, а по Лайту 27.4, 23.2 и 18.4. Коррекция WXY указывает на слабость действующей волны, которая следует после неё. Волна С имела все шансы закончиться неудачей, но глубокая подволна 1 лишила нас этой возможности. Тем не менее, нам стоит рассматривать соотношение С=А как наиболее вероятное, тогда как вариант С=1.618 практически исключён. Кроме всего прочего, пропорция 1.618 приводит к целям 10, что в постоянных долларах примерно в 2 раза ниже уровней провального 1998-ого года.

Теперь обратимся к падению, которое началось в 2014-ом году (рисунки 4 и 5). Волна С — импульс с растянутой первой и десять шансов из тысячи, что этот импульс терминальный. Теоретические цели третьей волны 39.2 по Бренту и 36.8 по Лайту исходя из пропорции волна 3 равна 0.618 от волны 1. К настоящему дню третья по обоим сортам прошла бОльшую часть движения и потому вряд ли окажется сегментированной. 40 по Лайту крайняя точка, после которой сегментация становится невозможной. Указанные цели выполним до конца года и наверняка проскочим их на 2-4 доллара вниз — это следует из геометрии построения волны 4.

Коррекция весны-2015 самое интересное место. Вторая волна по Лайту завершилась именно там, где у меня поставлена цифра 2 — это следует из принципа присоединения боковика, который мы обсуждали ранее. Вторая волна имеет нетривиальную форму. Два месяца назад я разметил её нейтральным треугольником, за что получил порцию обвинений в шарлатанстве (ссылки есть в оригинальной версии статьи). Нейтраль формация редкая, сведений по ней совсем немного и я сильно рисковал, ставя её в позицию 2. Тем не менее, мой прогноз полностью сбылся, а споры о правилах и чистоте теории я с удовольствием оставлю своим конкурентам, которые рисовали Лайт где-то в районе 70.

Рисунки 4 и 5 — волновая разметка по нефти BRENT и LIGHT.

По Бренту картинка намного сложнее. Как известно, рынки должны быть согласованы и совпадение разворотных точек по двум сортам нефти всегда предпочтительно. Больше того, падение Брента, ранее отмеченное как волна D, является очевидной коррекцией. Нужно хорошо постараться, чтобы впихнуть это подразделение в начало импульсной волны. Тем не менее, сейчас я сделаю именно так. В противном случае мне придётся переставить цели третьей на уровень 35.8. Невероятно чтобы через каких-то несколько месяцев Брент стоил дешевле Лайта, несмотря на падение добычи в США.

На мой взгляд, шортить нефть уже поздно. Самая вкусная часть падения пройдена. В дальнейшем нисходящий тренд будет затухать, а риски медведей постепенно расти. Как ни крути, но от очередной войны никто не застрахован. Гораздо интереснее продавать активы, которые зависимы от чёрного золота. Рублик мой фаворит. Он дорог относительно нефти и пока не видал настоящего слива. Кроме того, впереди осень, а значит, будут пересматривать бюджетное правило.

Оригинал: http://zmey.info/forecast/article_post/zhizha-chert-v-detalyakh

17 комментариев

Но, возник вопрос по поводу разметки.

На примере рис. 3 (Лайт).

Тебя не смущает, что в волне В волна 2 меньше 1/3 волны 1 ???

Ведь, Нили четко говорит о том, что в одну волновую структуру можно объединять только те волны, соотношение которых не меньше 1/3.