Все очень просто

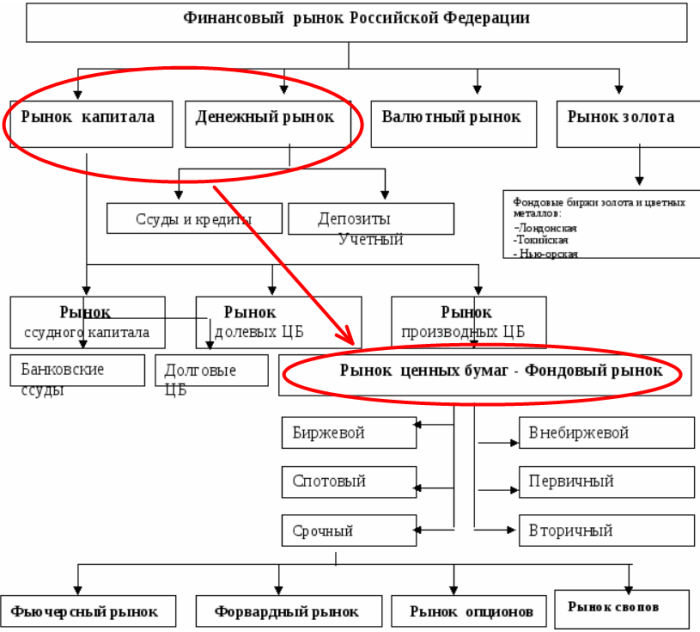

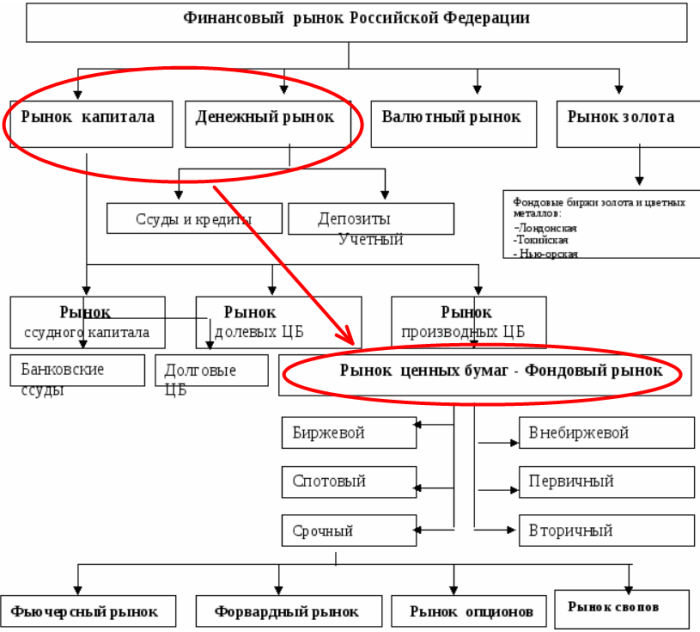

Всем привет, все сейчас гадают, повысит ФРС ставку — не повысит, лонговать или шортить… На самом деле все более менее просто. Многие забывают, а может и не знают, что рынок ценных бумаг — это производная от долгового/денежного рынка. От самочувствия денежного рынка зависят движения на фондовом рынке. Если денежный рынок в порядке и там все спокойно, то и фондовый растет. Чтобы было наглядно, внизу картинка. Она о структуре финансового рынка России, но это единственное стоящее, что нашел, что полностью описывает суть денежных взаимоотношений в любой стране на любом рынке.

Барометр долгового рынка — это состояние доходности, как правило, 10-летних облигаций/бондов. Когда на долговом рынке все хорошо, доходность падает, и наоборот. Посмотрите графики 10-летних бондов VS фондового рынка Германии и США.

Самое интересное и очень важное — это то, что долговой рынок — опережающий индикатор! Сперва все изменения происходят именно там. И только с некоторым лагом (от нескольких дней до нескольких недель) идет реакция на фондовом рынке. При этом на фондовом рынке не исключены сперва кратковременные ложные движения. Посмотрите внимательнее апрель в Германии — бонды начали расти, рос и фондовый рынок, но этот рост фондового рынка был ложным — загон последних быков в лонг и съем стопов перед походом вниз.

Очень примечательно — вчера 10-летние облигации США выросли на 5%. Тенденция последних недель — рост доходности. Пока делать выводы еще рано, но первый звоночек уже есть. Надо следить за этим показателем до ФРС и после.

P.S. Ну а тем, кто торгует фьючерсами, не забывать, что фьючерс — всего лишь самое последнее звено в этой гигантской финансовой системе (см схему выше). Чтобы не попасть впросак надо хотя бы изредка поглядывать за состоянием долгового рынка.

Барометр долгового рынка — это состояние доходности, как правило, 10-летних облигаций/бондов. Когда на долговом рынке все хорошо, доходность падает, и наоборот. Посмотрите графики 10-летних бондов VS фондового рынка Германии и США.

Самое интересное и очень важное — это то, что долговой рынок — опережающий индикатор! Сперва все изменения происходят именно там. И только с некоторым лагом (от нескольких дней до нескольких недель) идет реакция на фондовом рынке. При этом на фондовом рынке не исключены сперва кратковременные ложные движения. Посмотрите внимательнее апрель в Германии — бонды начали расти, рос и фондовый рынок, но этот рост фондового рынка был ложным — загон последних быков в лонг и съем стопов перед походом вниз.

Очень примечательно — вчера 10-летние облигации США выросли на 5%. Тенденция последних недель — рост доходности. Пока делать выводы еще рано, но первый звоночек уже есть. Надо следить за этим показателем до ФРС и после.

P.S. Ну а тем, кто торгует фьючерсами, не забывать, что фьючерс — всего лишь самое последнее звено в этой гигантской финансовой системе (см схему выше). Чтобы не попасть впросак надо хотя бы изредка поглядывать за состоянием долгового рынка.

10 комментариев

А вообще не согласен. В 2008-ом году 30-летки росли в октябре-декабре, когда основное движение на фонде уже было сделано. В 2011-2013-ом годах 30-летки росли вместе с фондой. Короче, неувязочка. Нельзя оценивать эти процессы без привязки к ставкам и размеру денежной массы. В следующем году будет рост доллара. Облигации при этом не вырастут, потому что будут расти ставки. Куда пойдут деньги? Правильно, в фондовый рынок. И он покатится вниз только вместе с баксом, когда капитал начнёт уходить из США.

Тема отрицательных ставок ещё совсем не отработана…

Для фондового рынка главный фундаментальный фактор — движение капиталов.

Всё остальное от лукавого.