Особенности исполнения условных заявок

Оказалось, что я понятия не имею не имел, как на самом деле исполняются условные заявки. И уверен, что 99% уважаемых коллег тоже не знают (пока) некоторых нюансов.

То, что случилось со мной — проявилось так ярко из-за того, что торговля велась на неликвиде, но в моменты сильных и быстрых движений (как например, 16.12.2014) может проявиться и на вполне ликвидных инструментах, в том числе на фьючерсах.

Это было предисловие. Итак, обо всем по порядку:

12.04.2016 я прикупил немного акций GTL ао (тикер GTLC, список МБ ФР: Т+Д акции) по цене 0.7374. (Сразу оговорюсь: пакет микроскопический — 15 лот, на 11 тысяч рублей, но тут дело принципа). Ночью после торговли, поизучав график, пришел к выводу, что утром возможен выброс вверх, а затем новое снижение (примерно так оно и получилось, хотя масштабы по времени и разбросу цен были несколько иными, чем я предполагал — выброс был выше, а снижение не столь сильное и быстрое). Чтобы утром не дергаться, выставил условную заявку тэйк-профит по цене 0.767, и на этом успокоился. А утром охренел, обнаружив, что на первой же минуте торговли мои акции были проданы по цене… 0.745 — на 3%(!) ниже прописанной в заявке. Эта цена, разумеется, оказалась самой низкой ценой сделки за весь день.

Далее идут подробности, которые многим покажутся излишними. Я хотел скрыть их «под катом», но cut у нас на сайте по-прежнему не работает, поэтому отделю их тройными прочерками.

Резюме — почему так получилось, и как на самом деле работает тейк-профит — после второй серии прочерков.

______________________________________________________________________________________________________

______________________________________________________________________________________________________

______________________________________________________________________________________________________

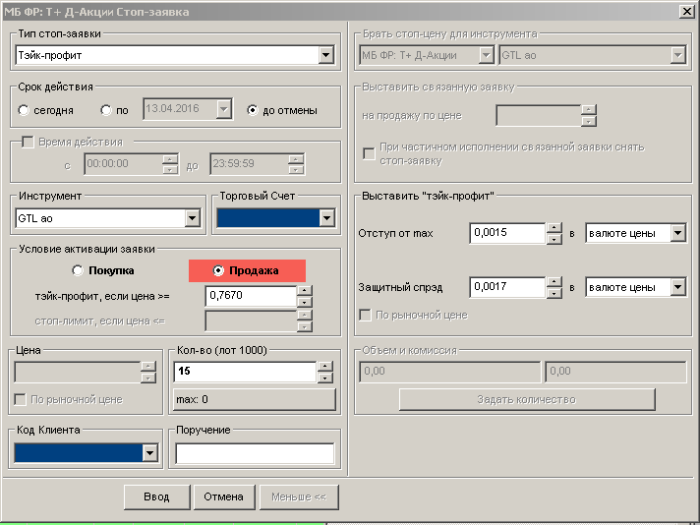

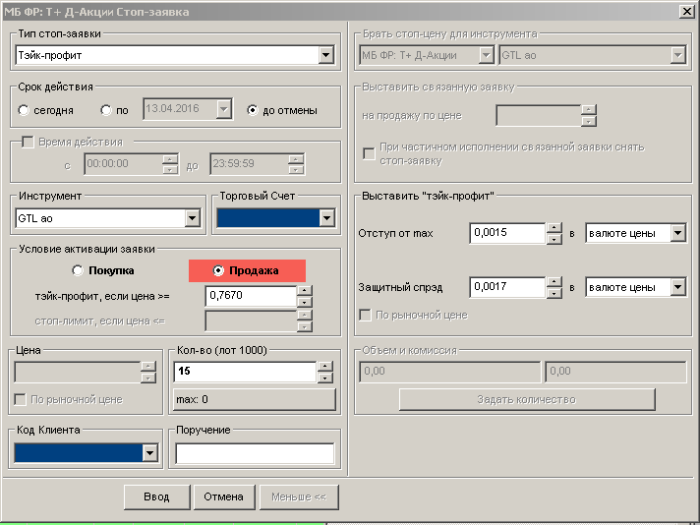

Немного поторговав, отправился в местное отделение Финама на разборки. Распечатать скриншоты поленился, просто выписал на бумажку параметры заявки. Вот эта заявка:

Местный специалист рассказал, что исполнение условной заявки — не такой простой процесс, как кажется.

Объяснил он примерно так: когда проходит сделка по цене не ниже указанной в тэйк-профите — заявка ещё остаётся на сервере брокера и он только начинает следить за дальнейшим поведением цены. Если цена ходит ниже стоп-цены, но в пределах заявленного отступа — сервер «надеется», что цена повысится. Далее, если цена ушла ниже отступа — сервер выставляет заявку на биржу по цене, равной

стоп-цена минус отступ от максимума минус защитный спрэд

В моем случае это получается 0.767-0.0015-0.0017=0.7638

Я спрашиваю: «А почему тогда исполнено по 0.745?»

Поскольку я принёс не скриншот, а листочек с циферками от руки, сотрудник сказал, что наверное, у меня в отступах было не два нуля после запятой, а один — тогда всё сходится, и я ещё неплохо отделался.

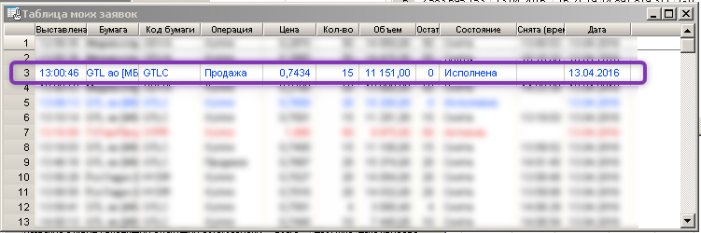

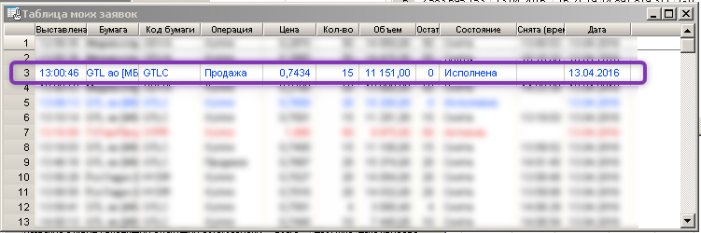

Спорить не стал — пошел к себе, проверил — нет, всё же два нуля после запятой, заодно обнаружил, что в стакан была выставлена заявка по цене 0.7434 — на 3% (три процента!) ниже цены тейк-профита.

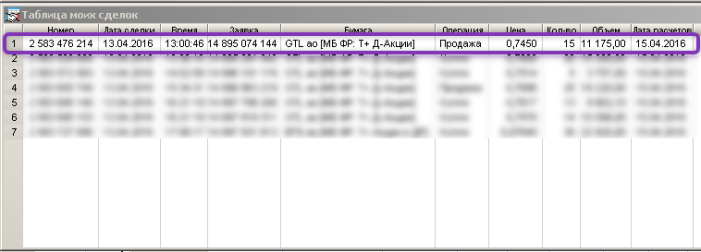

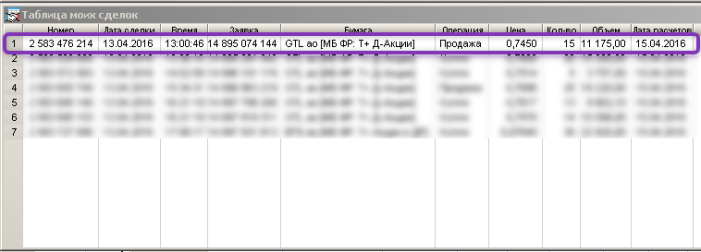

Однако ж какой-то добрый человек купил мои акции чуть дороже:

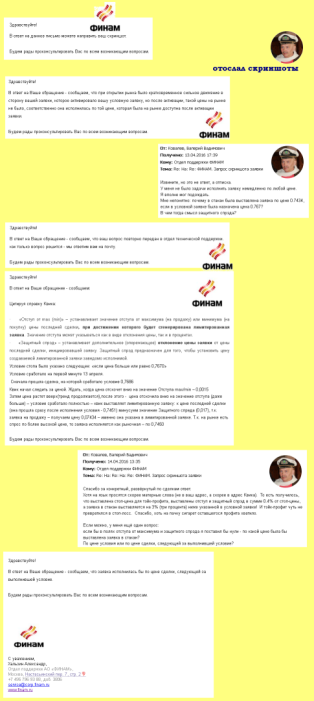

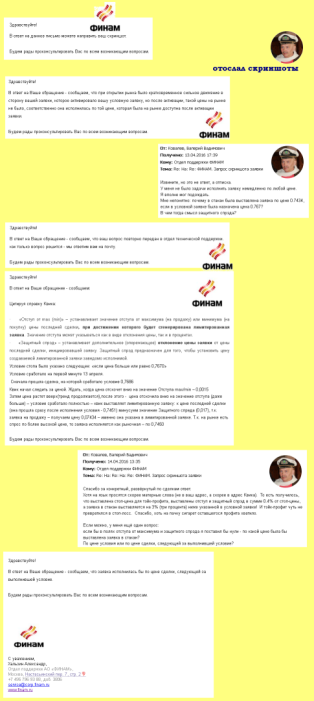

Дальше я уже стал звонить в головной (московский) офис Финама, поговорил, и завязалась переписка:

______________________________________________________________________________________________________

______________________________________________________________________________________________________

______________________________________________________________________________________________________

Итак, что же это было?

На графике первые 10 минут торговли (1 бар — 1 минута):

Суть оказалась в том, что QUIK, выставляя в стакан заявку по тэйк-профиту берёт за отсчет не сделку, которая выполнила условие тэйк-профита, а сделку, СЛЕДУЮЩУЮ за ней. В моём случае после сделки по цене 0.763, которая вышла за рамки защитного спрэда, следующей была сделка по цене 0.7451, и вот от неё-то QUIK-сервер и отсчитал заданные отступы, и выставил в стакан заявку по такой цене, что мой тэйк-профит чуть было не превратился в стоп-лосс.

То, что случилось со мной — проявилось так ярко из-за того, что торговля велась на неликвиде, но в моменты сильных и быстрых движений (как например, 16.12.2014) может проявиться и на вполне ликвидных инструментах, в том числе на фьючерсах.

Это было предисловие. Итак, обо всем по порядку:

12.04.2016 я прикупил немного акций GTL ао (тикер GTLC, список МБ ФР: Т+Д акции) по цене 0.7374. (Сразу оговорюсь: пакет микроскопический — 15 лот, на 11 тысяч рублей, но тут дело принципа). Ночью после торговли, поизучав график, пришел к выводу, что утром возможен выброс вверх, а затем новое снижение (примерно так оно и получилось, хотя масштабы по времени и разбросу цен были несколько иными, чем я предполагал — выброс был выше, а снижение не столь сильное и быстрое). Чтобы утром не дергаться, выставил условную заявку тэйк-профит по цене 0.767, и на этом успокоился. А утром охренел, обнаружив, что на первой же минуте торговли мои акции были проданы по цене… 0.745 — на 3%(!) ниже прописанной в заявке. Эта цена, разумеется, оказалась самой низкой ценой сделки за весь день.

Далее идут подробности, которые многим покажутся излишними. Я хотел скрыть их «под катом», но cut у нас на сайте по-прежнему не работает, поэтому отделю их тройными прочерками.

Резюме — почему так получилось, и как на самом деле работает тейк-профит — после второй серии прочерков.

______________________________________________________________________________________________________

______________________________________________________________________________________________________

______________________________________________________________________________________________________

Немного поторговав, отправился в местное отделение Финама на разборки. Распечатать скриншоты поленился, просто выписал на бумажку параметры заявки. Вот эта заявка:

Местный специалист рассказал, что исполнение условной заявки — не такой простой процесс, как кажется.

Объяснил он примерно так: когда проходит сделка по цене не ниже указанной в тэйк-профите — заявка ещё остаётся на сервере брокера и он только начинает следить за дальнейшим поведением цены. Если цена ходит ниже стоп-цены, но в пределах заявленного отступа — сервер «надеется», что цена повысится. Далее, если цена ушла ниже отступа — сервер выставляет заявку на биржу по цене, равной

стоп-цена минус отступ от максимума минус защитный спрэд

В моем случае это получается 0.767-0.0015-0.0017=0.7638

Я спрашиваю: «А почему тогда исполнено по 0.745?»

Поскольку я принёс не скриншот, а листочек с циферками от руки, сотрудник сказал, что наверное, у меня в отступах было не два нуля после запятой, а один — тогда всё сходится, и я ещё неплохо отделался.

Спорить не стал — пошел к себе, проверил — нет, всё же два нуля после запятой, заодно обнаружил, что в стакан была выставлена заявка по цене 0.7434 — на 3% (три процента!) ниже цены тейк-профита.

Однако ж какой-то добрый человек купил мои акции чуть дороже:

Дальше я уже стал звонить в головной (московский) офис Финама, поговорил, и завязалась переписка:

______________________________________________________________________________________________________

______________________________________________________________________________________________________

______________________________________________________________________________________________________

Итак, что же это было?

На графике первые 10 минут торговли (1 бар — 1 минута):

Суть оказалась в том, что QUIK, выставляя в стакан заявку по тэйк-профиту берёт за отсчет не сделку, которая выполнила условие тэйк-профита, а сделку, СЛЕДУЮЩУЮ за ней. В моём случае после сделки по цене 0.763, которая вышла за рамки защитного спрэда, следующей была сделка по цене 0.7451, и вот от неё-то QUIK-сервер и отсчитал заданные отступы, и выставил в стакан заявку по такой цене, что мой тэйк-профит чуть было не превратился в стоп-лосс.

6 комментариев

Больше так не делаю… все очень наглядно получилось

И им это регулярно удаётся.

Когда со своим маленьким депозитом чувствуешь себя в стакане

как слон в посудной лавке — начинаешь понимать «на собственной шкуре»

логику поведения крупных игроков.

Дело в том, что на неликвиде взять более-менее существенную размером позу можно ТОЛЬКО подставив ведёрко на пробое сформировавшейся поддержки,

а продать по выгодной цене — ТОЛЬКО на пробое сопротивления.

Думал: «Стоило ли городить огород ради движения вниз всего лишь на несколько процентов?»

Или, наоборот, пробивать вверх сопротивление, чтобы через несколько процентов развернуться обратно?

Теперь понимаю, что после пробоя крупняк толкается в очереди со своими вёдрами.

Пример: Сбербанк год назад