СТРАХ

Наш страх – это источник храбрости для наших врагов.

Т. Манн

Всем доброе утро!

Продолжаем движение вниз, продолжается естественный отбор разумных и терпеливых, продолжается то, что было предсказано еще осенью. Я ждал нефть в зоне 34-32 и значит так тому и быть… ждал индекс к 68-дождался! Сейчас огромное кол-во угадаек-аналитиков вдруг прозрели и кинулись наперегонки… констатировать факт-оказывается у нас наконец то произошел разворот)))

Ну просто слов нет! Уже разворот наверх не за горами, а они прозрели)))

Все вдруг разом поумнели! И даже лучший аналитик по мнению Блумберга Петров вчера решил блеснуть своим даром предвидения-

Российский рубль ждет укрепление на фоне замедления спада нефтяных цен и снижения объемов закупок долларов банками. Об этом, как сообщает Bloomberg, заявил аналитик Дмитрий Петров из Nomura International Plc, которого агентство назвало лучшим прогнозистом по итогам последних четырех кварталов )))

Как считает Петров, в течение трех месяцев доллар подешевеет с 74 до 67 рублей при ценах на нефть в 35-40 долларов за баррель, а к концу года американская валюта будет стоить 65 рублей. Средний курс доллара в 2016 году, по мнению аналитика, составит 69 рублей.

Мама дорогая! А где же ты был раньше, лучший аналитик?

А как же задерг выше 75, о котором я писал всю осень и в декабре повторил не раз ( «Рубль Российский после небольшого раздумья все же пробьет отметку 70, потом, 75» и «Индекс РТС уйдет ниже 700» biggyfinance.ru/596.html) и повторил на той неделе?

Откуда лучший аналитик взял 74? Что это за цифра такая чудная)))

Сейчас многие зашептали погребальные молитвы-мне это нравится! Надеяться на бога-путь к сливу!

Надежда на собственные силы-путь к успеху! Третьего не дано, в жизни есть только свет и тьма, каждый выбирает сам!

Я люблю страх… лишь он приводит в чувство заблудшие души, лишь он помогает найти скрытые в глубине сознания резервы, только страх и ничто другое! Это моя фишка, это непередаваемое чувство превосходства над миром эмоций и свершений! Я люблю бесстрашных людей, их мало и они самые успешные в трейдинге… все остальные — временщики!

Как перебороть страх? Как стать сильнее?

1. Освободитесь от потребности всегда доказывать свою правоту. Среди нас так много тех, кто даже под угрозой разрыва прекрасных отношений, причиняя боль и создавая стресс, не может смириться и принять другую точку зрения. Оно того не стоит.

2. Отпустите контроль. Будьте готовы отказаться от необходимости постоянно контролировать все, что происходит с вами – ситуации, события, люди и т.д. Будь то родные и близкие, коллеги или незнакомцы на улице – просто позволить им быть такими, какие они есть.

3. Отпустите чувство вины. Освободитесь от потребности обвинять других за то, чем вы обладаете или не обладаете, за то, что вы чувствуете или не чувствуете. Перестаньте распылять свою энергию и возьмите полную ответственность за свою жизнь.

4. Остановите негативный разговор с собой. Как много людей наносят вред себе, только потому что позволяют негативным мыслям и эмоциям управлять их жизнью. Не доверяйте всему, что говорит ваш логичный рассудительный ум. Вы лучше и способны на большее, чем считаете на самом деле.

5. Освободитесь от постоянной потребности жаловаться на множество вещей — людей, ситуации, события, которые делают вас несчастными, грустными и подавленными. Никто не может сделать вас несчастными, никакая ситуация не может вас огорчить. Не ситуация вызывает у вас те или иные чувства.

6.Откажитесь от критики. Перестаньте критиковать людей, которые отличны от вас, и события, которые не соответсвуют вашим ожиданиям. Мы все разные.

7. Освободитесь от потребности произвести впечатление на других.

Перестаньте претворяться и быть тем, кем вы не есть на самом деле. Снимите маску, примите и полюбите свое истинное Я.

8. Перестаньте сопротивляться переменам. Перемены – это нормально, они необходимы нам, чтобы двигаться из пункта А в пункт Б. Перемены помогают изменять и нашу жизнь, и жизнь окружающих к лучшему.

9. Не ставьте ярлыки. Перестаньте ставить ярлыки на людей и события, о которых вы не знаете или просто не понимаете. И постепенно открывайте свое сознание новому.

10. Отпустите прошлое. Знаем, это сложно. Особенно, когда прошлое нравится больше, чем настоящее и будущее немного пугает. Но вам необходимо принять тот факт, что настоящее – это все, что у вас есть.

11. Освободитесь от страхов. Страх – это всего лишь иллюзия, его не существует – вы его создали. Все это в вашем уме. Измените свое внутреннее отношение – и внешнее встанет на свои места.

12. Перестаньте оправдываться. Разоблачите оправдания и отправьте их на пенсию. Чаще всего мы ограничиваем себя из-за множества оправданий.

13. Перестаньте проживать жизнь ожиданиями других людей. Слишком много людей живут жизнью, которая им не принадлежит, только чтобы жить. Они живут своей жизнью в соответствии с тем, что другие считают лучшим для них, они делают то, что от них ожидают их родители, друзья, учителя, правительство и общество. Они игнорируют свой внутренний голос, внутреннее призвание. Они настолько заняты реализацией ожиданий других людей, что они теряют контроль над своей жизнью. Они забывают, что приносит им счастье, чего они хотят на самом деле… и в конечном итоге они забывают о себе.

Иллюзия опасности

Недавно мне на глаза попалась показательная статистика.

Оказалось, что в экстремальных ситуациях человек погибает не от реальной опасности, а от паники. Например, 90% жертв кораблекрушений погибли не от холода и голода, а от страха.

Приведу один типичный пример.

В июле 1942 года в Баренцевом море немцами было затоплено английское судно, экипаж которого высадился на два спасательных плота и одну шлюпку. Все они были разбросаны ветром в разные стороны.

К первому плоту подошла немецкая подводная лодка для того, чтобы узнать название потопленного судна и какой груз на нем находился.

Получив нужную информацию, немцы сообщили англичанам, что до берега всего 3 мили и в течение суток попутным ветром и прибоем их прибьет к берегу. Морякам же, находившимся на втором плоту и в шлюпке, немцы ничего сообщить не удосужились и отплыли восвояси. А на этих плав.средствах моряки вскоре начали умирать один за одним.

Когда через сутки плоты и шлюпку прибило к берегу, выяснилось, что из 20 моряков в шлюпке в живых осталось только пятеро, на второму плоту из 14 — четверо.

А на первом плоту не умер никто.

73% моряков, не знавших о положении берега, умерло за сутки ОТ СТРАХА, смысла в котором не было. Они умерли от ИЛЛЮЗИИ. От иллюзии опасности.

Иллюзия опасности — самая распространенная иллюзия, и она в той или иной степени свойственна всем людям. Она проявляется боязливостью, страхами, беспокойством, внутренним напряжением.

Мы всю жизнь чего-то боимся.

Наше правое полушарие, где хранится наш прежний опыт, накручивается левым полушарием, которое знает обо всех возможных опасностях.

В итоге мы начинаем бояться не только того, что с нами уже произошло, но и всего того, что в принципе может произойти с каким-нибудь человеком, начинаем искать опасности в каждом жизненном событии.

Но что такое страх?

Страх — это всегда прогноз. Страх — это всегда попытка заглянуть в будущее.

Мы без конца заглядываем в свое будущее и пытаемся разглядеть там возможные угрозы. Именно поэтому так популярны всевозможные астрологические прогнозы, прогнозы экономического и политического развития страны.

Но, человек так устроен, что все неизвестное его пугает, поэтому любое заглядывание в будущее сопровождается отрицательными эмоциями и тревожностью.

Мы попадаемся на крючок иллюзии, которая называется «иллюзия опасности». И это именно иллюзия, а не сама опасность.

Хотите знать, почему это иллюзия? Потому что у нас нет реальных проблем. Нам не нужно бороться за пропитание, тепло, нас защищают социальные службы, у нас нет естественных врагов, но полно защитников в виде армии, милиции, медицины, науки и т.п. Если что-то нам и угрожает, то только случайность.

А случайность нельзя

ни предотвратить,

ни угадать,

ни спрогнозировать.

Мы не знаем своего будущего и это хорошо. Неприятности следует переживать по мере их поступления, и совершенно нет смысла мучить себя заранее.

Мы тревожимся только потому, что думаем, что знаем свое будущее. Но мы не можем его знать. Знание будущего — это иллюзия. Мы всего лишь предполагаем его с какой-то вероятностью. И при разумном подходе следовало начать с расчета вероятности наступления этого события, а уж потом делать какие-то выводы.

Между тем, весь наш жизненный опыт может подсказать, что если нас и ожидают в будущем какие-то неприятности, то уж точно не те, о которых мы думали и по поводу которых переживали.

Если вы оглянитесь на свою жизнь, то будете удивлены, как многое из того, что мы когда-то считали трагедий и катастрофой, из-за чего не спали ночей, переживая и нервничая, в итоге обернулось большой удачей.

Например, молодая девушка перенервничала, плохо сдала итоговый экзамен в своем ВУЗе и, в итоге, по распределению попала в далекий сибирский городок. Она плакала и кляла судьбу, уезжая из своего южного и теплого края. Но, когда она приехала на место работы, то познакомилась с прекрасными людьми, встретила обаятельного и образованного молодого человека и влюбилась в него. Вот уже 30 лет они живут душа в душу, помогают своим детям воспитывать внуков. И теперь она с ужасом думает о том, как могла бы сложиться ее судьба, если бы она получила другую оценку на экзамене.

Конечно, справедливо и обратное. Даже всякое благое событие, наступления которого мы с нетерпением ждали, может закончиться трагедией. Моя знакомая как то давно выиграла в лотерею «Волгу». В начале 1980-ых таких машин ни у кого не было, да и сам выигрыш считался редким везением. Но, наступили трудные времена перестройки и отец моей знакомой начал на этой машине таксовать. Однажды он не вернулся домой. Как потом выяснилось, его убили, а машину угнали. Выигрыш в лотерею обернулся настоящей катастрофой.

Нам не дано предугадывать будущие события. Больше того, зачастую мы даже не можем правильно оценить уже произошедшее событие, так как не знаем его последствий.

Поэтому выглядит понятной вся иллюзорность того, что мы беремся оценивать еще не произошедшие события и тревожиться по этому поводу. Возникающий в душе страх немедленно приводит организм в состояние мобилизации, в итоге возбуждается симпатический отдел нервной системы, происходит выброс адреналина, ускоряется сердцебиение, учащается дыхание, возникают спазмы и т.д. И если такое происходит часто, то это может приводить к возникновению различных заболеваний у совершенно здорового человека.

Весь парадокс заключается в том, что страх нам уже не нужен. В нем нет смысла. Это пережиток тех времен, когда наших далеких предков окружали дикие джунгли, и была нужда время от времени обеспечивать срочную и тотальную мобилизацию всех сил организма. В наше время предупредить о возможных опасностях нас может разум. Мы спокойно и разумно не переходим дорогу на красный свет, занимаемся утренней гимнастикой, отключаем электричество, когда чиним розетку, моем руки перед едой, не злоупотребляем алкоголем, изредка посещаем врача и т.п.

Все это просто нужно делать, а вот чего-то все время бояться — это бессмысленно и вредно.

Я, конечно же, не утверждаю, что опасностей не существует. Нет, дело в другом. Потенциальных опасностей столько много, что просто физически невозможно угадать свою судьбу. Беда, если и придет, то только оттуда, откуда ее никто не ждет. И бояться по этому поводу просто нет смысла. Тратить свою жизнь и здоровье на страдание по поводу гипотетических опасностей, с которыми вам просто не суждено встретиться — это просто безумие.

Поэтому не заглядывайте в будущее, не отравляйте свою жизнь страхом, опирайтесь только на настоящее, и ваша жизнь только от одного этого улучшиться стократно.

Итак, если мы попались на удочку иллюзии опасности, то сделать нужно следующее:

1) На первом этапе необходимо обратить внимание на сам факт наличия тревоги или страха. Как правило, люди, охваченные беспокойством, полностью сосредоточены на источнике страха, а сама факт того, что они охвачены страхом — пропускают мимо сознания.

Поэтому первое, что нам нужно сделать в подобной ситуации — это признаться самим себе: «Я боюсь, я охвачен страхом».

2) После того, как мы признали наличие у себя страха, вспоминаем, что такое страх. Страх — это прогноз, построенный нашим сознанием на будущее. Мы сделали очередную попытку заглянуть в будущее, додумали его и начали тревожиться по поводу этой собственной выдумки. Страх — это всегда лишь предположение и фантазия.

Поэтому второе, что нужно сделать в подобной ситуации — это сказать самим себе: «Страх — это плод моей фантазии, это иллюзия».

Пусть пример с английскими моряками, погибшими от страха, находясь всего в 3 милях от берега, станет нам уроком, который мы НЕ ДОЛЖНЫ повторить.

3) Гонимые страхами, мы совершенно забываем о своей реальной жизни. А между тем следует обратить внимание именно на реальность, а не переживать над фантазиями о будущем.

Кто-то что-то сказал на работе, что-то у вас заболело, руководство приняло какое-то решение… Это жизнь. Происходи то, что происходит.

Да, возможно от нас потребуются какие-то новые действия, нам придется пересмотреть ситуацию, изменить свои действия. Но это нормально. Это жизнь и надо двигаться дальше. Глупо бояться жизни, глупо убегать из нее в будущее, которого еще нет. В будущем ничего нельзя сделать, так как его нет. Зато есть настоящее, где можно сделать что-то важное и нужно для себя.

Итак, мы уже поняли, что испытываем страх, осознали, что это всего лишь плод нашей фантазии и иллюзия, затем оглянулись на реальный мир и нашли в нем массу возможностей. После этого надо подумать о том, какие из ресурсов реального мира мы можем использовать, на что можем опереться, и после этого начинаем действовать.

Поэтому третье, что мы сделаем — это спокойно и твердо скажем себе: «Я делаю то, что должен делать и будь, что будет.»

Помню как то во время нашего очередного застолья Александр Великий спросил прирейнских кельтов, чего они боятся больше всего на свете, вполне уверенный, что они укажут именно на него из-за его великих подвигов, побед, завоеваний и триумфов, — кельты ответили, что они бояться только одного: как бы на них не упало небо!

Берегите себя! Удачи!

Т. Манн

Всем доброе утро!

Продолжаем движение вниз, продолжается естественный отбор разумных и терпеливых, продолжается то, что было предсказано еще осенью. Я ждал нефть в зоне 34-32 и значит так тому и быть… ждал индекс к 68-дождался! Сейчас огромное кол-во угадаек-аналитиков вдруг прозрели и кинулись наперегонки… констатировать факт-оказывается у нас наконец то произошел разворот)))

Ну просто слов нет! Уже разворот наверх не за горами, а они прозрели)))

Все вдруг разом поумнели! И даже лучший аналитик по мнению Блумберга Петров вчера решил блеснуть своим даром предвидения-

Российский рубль ждет укрепление на фоне замедления спада нефтяных цен и снижения объемов закупок долларов банками. Об этом, как сообщает Bloomberg, заявил аналитик Дмитрий Петров из Nomura International Plc, которого агентство назвало лучшим прогнозистом по итогам последних четырех кварталов )))

Как считает Петров, в течение трех месяцев доллар подешевеет с 74 до 67 рублей при ценах на нефть в 35-40 долларов за баррель, а к концу года американская валюта будет стоить 65 рублей. Средний курс доллара в 2016 году, по мнению аналитика, составит 69 рублей.

Мама дорогая! А где же ты был раньше, лучший аналитик?

А как же задерг выше 75, о котором я писал всю осень и в декабре повторил не раз ( «Рубль Российский после небольшого раздумья все же пробьет отметку 70, потом, 75» и «Индекс РТС уйдет ниже 700» biggyfinance.ru/596.html) и повторил на той неделе?

Откуда лучший аналитик взял 74? Что это за цифра такая чудная)))

Сейчас многие зашептали погребальные молитвы-мне это нравится! Надеяться на бога-путь к сливу!

Надежда на собственные силы-путь к успеху! Третьего не дано, в жизни есть только свет и тьма, каждый выбирает сам!

Я люблю страх… лишь он приводит в чувство заблудшие души, лишь он помогает найти скрытые в глубине сознания резервы, только страх и ничто другое! Это моя фишка, это непередаваемое чувство превосходства над миром эмоций и свершений! Я люблю бесстрашных людей, их мало и они самые успешные в трейдинге… все остальные — временщики!

Как перебороть страх? Как стать сильнее?

1. Освободитесь от потребности всегда доказывать свою правоту. Среди нас так много тех, кто даже под угрозой разрыва прекрасных отношений, причиняя боль и создавая стресс, не может смириться и принять другую точку зрения. Оно того не стоит.

2. Отпустите контроль. Будьте готовы отказаться от необходимости постоянно контролировать все, что происходит с вами – ситуации, события, люди и т.д. Будь то родные и близкие, коллеги или незнакомцы на улице – просто позволить им быть такими, какие они есть.

3. Отпустите чувство вины. Освободитесь от потребности обвинять других за то, чем вы обладаете или не обладаете, за то, что вы чувствуете или не чувствуете. Перестаньте распылять свою энергию и возьмите полную ответственность за свою жизнь.

4. Остановите негативный разговор с собой. Как много людей наносят вред себе, только потому что позволяют негативным мыслям и эмоциям управлять их жизнью. Не доверяйте всему, что говорит ваш логичный рассудительный ум. Вы лучше и способны на большее, чем считаете на самом деле.

5. Освободитесь от постоянной потребности жаловаться на множество вещей — людей, ситуации, события, которые делают вас несчастными, грустными и подавленными. Никто не может сделать вас несчастными, никакая ситуация не может вас огорчить. Не ситуация вызывает у вас те или иные чувства.

6.Откажитесь от критики. Перестаньте критиковать людей, которые отличны от вас, и события, которые не соответсвуют вашим ожиданиям. Мы все разные.

7. Освободитесь от потребности произвести впечатление на других.

Перестаньте претворяться и быть тем, кем вы не есть на самом деле. Снимите маску, примите и полюбите свое истинное Я.

8. Перестаньте сопротивляться переменам. Перемены – это нормально, они необходимы нам, чтобы двигаться из пункта А в пункт Б. Перемены помогают изменять и нашу жизнь, и жизнь окружающих к лучшему.

9. Не ставьте ярлыки. Перестаньте ставить ярлыки на людей и события, о которых вы не знаете или просто не понимаете. И постепенно открывайте свое сознание новому.

10. Отпустите прошлое. Знаем, это сложно. Особенно, когда прошлое нравится больше, чем настоящее и будущее немного пугает. Но вам необходимо принять тот факт, что настоящее – это все, что у вас есть.

11. Освободитесь от страхов. Страх – это всего лишь иллюзия, его не существует – вы его создали. Все это в вашем уме. Измените свое внутреннее отношение – и внешнее встанет на свои места.

12. Перестаньте оправдываться. Разоблачите оправдания и отправьте их на пенсию. Чаще всего мы ограничиваем себя из-за множества оправданий.

13. Перестаньте проживать жизнь ожиданиями других людей. Слишком много людей живут жизнью, которая им не принадлежит, только чтобы жить. Они живут своей жизнью в соответствии с тем, что другие считают лучшим для них, они делают то, что от них ожидают их родители, друзья, учителя, правительство и общество. Они игнорируют свой внутренний голос, внутреннее призвание. Они настолько заняты реализацией ожиданий других людей, что они теряют контроль над своей жизнью. Они забывают, что приносит им счастье, чего они хотят на самом деле… и в конечном итоге они забывают о себе.

Иллюзия опасности

Недавно мне на глаза попалась показательная статистика.

Оказалось, что в экстремальных ситуациях человек погибает не от реальной опасности, а от паники. Например, 90% жертв кораблекрушений погибли не от холода и голода, а от страха.

Приведу один типичный пример.

В июле 1942 года в Баренцевом море немцами было затоплено английское судно, экипаж которого высадился на два спасательных плота и одну шлюпку. Все они были разбросаны ветром в разные стороны.

К первому плоту подошла немецкая подводная лодка для того, чтобы узнать название потопленного судна и какой груз на нем находился.

Получив нужную информацию, немцы сообщили англичанам, что до берега всего 3 мили и в течение суток попутным ветром и прибоем их прибьет к берегу. Морякам же, находившимся на втором плоту и в шлюпке, немцы ничего сообщить не удосужились и отплыли восвояси. А на этих плав.средствах моряки вскоре начали умирать один за одним.

Когда через сутки плоты и шлюпку прибило к берегу, выяснилось, что из 20 моряков в шлюпке в живых осталось только пятеро, на второму плоту из 14 — четверо.

А на первом плоту не умер никто.

73% моряков, не знавших о положении берега, умерло за сутки ОТ СТРАХА, смысла в котором не было. Они умерли от ИЛЛЮЗИИ. От иллюзии опасности.

Иллюзия опасности — самая распространенная иллюзия, и она в той или иной степени свойственна всем людям. Она проявляется боязливостью, страхами, беспокойством, внутренним напряжением.

Мы всю жизнь чего-то боимся.

Наше правое полушарие, где хранится наш прежний опыт, накручивается левым полушарием, которое знает обо всех возможных опасностях.

В итоге мы начинаем бояться не только того, что с нами уже произошло, но и всего того, что в принципе может произойти с каким-нибудь человеком, начинаем искать опасности в каждом жизненном событии.

Но что такое страх?

Страх — это всегда прогноз. Страх — это всегда попытка заглянуть в будущее.

Мы без конца заглядываем в свое будущее и пытаемся разглядеть там возможные угрозы. Именно поэтому так популярны всевозможные астрологические прогнозы, прогнозы экономического и политического развития страны.

Но, человек так устроен, что все неизвестное его пугает, поэтому любое заглядывание в будущее сопровождается отрицательными эмоциями и тревожностью.

Мы попадаемся на крючок иллюзии, которая называется «иллюзия опасности». И это именно иллюзия, а не сама опасность.

Хотите знать, почему это иллюзия? Потому что у нас нет реальных проблем. Нам не нужно бороться за пропитание, тепло, нас защищают социальные службы, у нас нет естественных врагов, но полно защитников в виде армии, милиции, медицины, науки и т.п. Если что-то нам и угрожает, то только случайность.

А случайность нельзя

ни предотвратить,

ни угадать,

ни спрогнозировать.

Мы не знаем своего будущего и это хорошо. Неприятности следует переживать по мере их поступления, и совершенно нет смысла мучить себя заранее.

Мы тревожимся только потому, что думаем, что знаем свое будущее. Но мы не можем его знать. Знание будущего — это иллюзия. Мы всего лишь предполагаем его с какой-то вероятностью. И при разумном подходе следовало начать с расчета вероятности наступления этого события, а уж потом делать какие-то выводы.

Между тем, весь наш жизненный опыт может подсказать, что если нас и ожидают в будущем какие-то неприятности, то уж точно не те, о которых мы думали и по поводу которых переживали.

Если вы оглянитесь на свою жизнь, то будете удивлены, как многое из того, что мы когда-то считали трагедий и катастрофой, из-за чего не спали ночей, переживая и нервничая, в итоге обернулось большой удачей.

Например, молодая девушка перенервничала, плохо сдала итоговый экзамен в своем ВУЗе и, в итоге, по распределению попала в далекий сибирский городок. Она плакала и кляла судьбу, уезжая из своего южного и теплого края. Но, когда она приехала на место работы, то познакомилась с прекрасными людьми, встретила обаятельного и образованного молодого человека и влюбилась в него. Вот уже 30 лет они живут душа в душу, помогают своим детям воспитывать внуков. И теперь она с ужасом думает о том, как могла бы сложиться ее судьба, если бы она получила другую оценку на экзамене.

Конечно, справедливо и обратное. Даже всякое благое событие, наступления которого мы с нетерпением ждали, может закончиться трагедией. Моя знакомая как то давно выиграла в лотерею «Волгу». В начале 1980-ых таких машин ни у кого не было, да и сам выигрыш считался редким везением. Но, наступили трудные времена перестройки и отец моей знакомой начал на этой машине таксовать. Однажды он не вернулся домой. Как потом выяснилось, его убили, а машину угнали. Выигрыш в лотерею обернулся настоящей катастрофой.

Нам не дано предугадывать будущие события. Больше того, зачастую мы даже не можем правильно оценить уже произошедшее событие, так как не знаем его последствий.

Поэтому выглядит понятной вся иллюзорность того, что мы беремся оценивать еще не произошедшие события и тревожиться по этому поводу. Возникающий в душе страх немедленно приводит организм в состояние мобилизации, в итоге возбуждается симпатический отдел нервной системы, происходит выброс адреналина, ускоряется сердцебиение, учащается дыхание, возникают спазмы и т.д. И если такое происходит часто, то это может приводить к возникновению различных заболеваний у совершенно здорового человека.

Весь парадокс заключается в том, что страх нам уже не нужен. В нем нет смысла. Это пережиток тех времен, когда наших далеких предков окружали дикие джунгли, и была нужда время от времени обеспечивать срочную и тотальную мобилизацию всех сил организма. В наше время предупредить о возможных опасностях нас может разум. Мы спокойно и разумно не переходим дорогу на красный свет, занимаемся утренней гимнастикой, отключаем электричество, когда чиним розетку, моем руки перед едой, не злоупотребляем алкоголем, изредка посещаем врача и т.п.

Все это просто нужно делать, а вот чего-то все время бояться — это бессмысленно и вредно.

Я, конечно же, не утверждаю, что опасностей не существует. Нет, дело в другом. Потенциальных опасностей столько много, что просто физически невозможно угадать свою судьбу. Беда, если и придет, то только оттуда, откуда ее никто не ждет. И бояться по этому поводу просто нет смысла. Тратить свою жизнь и здоровье на страдание по поводу гипотетических опасностей, с которыми вам просто не суждено встретиться — это просто безумие.

Поэтому не заглядывайте в будущее, не отравляйте свою жизнь страхом, опирайтесь только на настоящее, и ваша жизнь только от одного этого улучшиться стократно.

Итак, если мы попались на удочку иллюзии опасности, то сделать нужно следующее:

1) На первом этапе необходимо обратить внимание на сам факт наличия тревоги или страха. Как правило, люди, охваченные беспокойством, полностью сосредоточены на источнике страха, а сама факт того, что они охвачены страхом — пропускают мимо сознания.

Поэтому первое, что нам нужно сделать в подобной ситуации — это признаться самим себе: «Я боюсь, я охвачен страхом».

2) После того, как мы признали наличие у себя страха, вспоминаем, что такое страх. Страх — это прогноз, построенный нашим сознанием на будущее. Мы сделали очередную попытку заглянуть в будущее, додумали его и начали тревожиться по поводу этой собственной выдумки. Страх — это всегда лишь предположение и фантазия.

Поэтому второе, что нужно сделать в подобной ситуации — это сказать самим себе: «Страх — это плод моей фантазии, это иллюзия».

Пусть пример с английскими моряками, погибшими от страха, находясь всего в 3 милях от берега, станет нам уроком, который мы НЕ ДОЛЖНЫ повторить.

3) Гонимые страхами, мы совершенно забываем о своей реальной жизни. А между тем следует обратить внимание именно на реальность, а не переживать над фантазиями о будущем.

Кто-то что-то сказал на работе, что-то у вас заболело, руководство приняло какое-то решение… Это жизнь. Происходи то, что происходит.

Да, возможно от нас потребуются какие-то новые действия, нам придется пересмотреть ситуацию, изменить свои действия. Но это нормально. Это жизнь и надо двигаться дальше. Глупо бояться жизни, глупо убегать из нее в будущее, которого еще нет. В будущем ничего нельзя сделать, так как его нет. Зато есть настоящее, где можно сделать что-то важное и нужно для себя.

Итак, мы уже поняли, что испытываем страх, осознали, что это всего лишь плод нашей фантазии и иллюзия, затем оглянулись на реальный мир и нашли в нем массу возможностей. После этого надо подумать о том, какие из ресурсов реального мира мы можем использовать, на что можем опереться, и после этого начинаем действовать.

Поэтому третье, что мы сделаем — это спокойно и твердо скажем себе: «Я делаю то, что должен делать и будь, что будет.»

Помню как то во время нашего очередного застолья Александр Великий спросил прирейнских кельтов, чего они боятся больше всего на свете, вполне уверенный, что они укажут именно на него из-за его великих подвигов, побед, завоеваний и триумфов, — кельты ответили, что они бояться только одного: как бы на них не упало небо!

Берегите себя! Удачи!

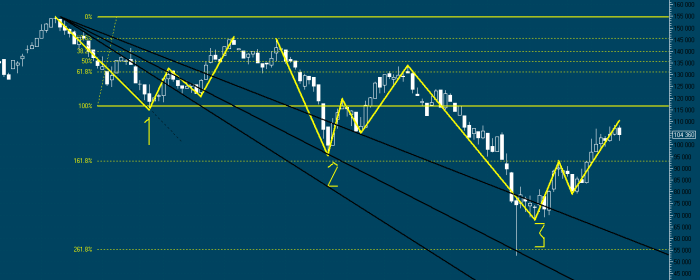

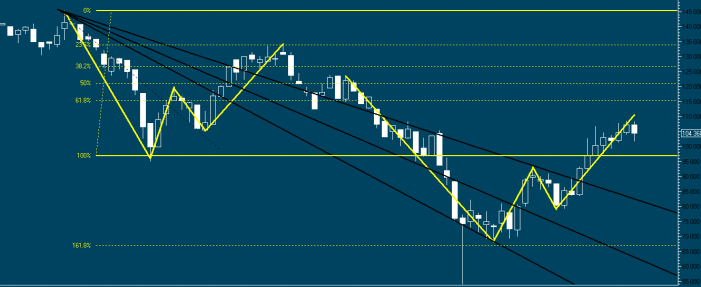

Американский трейдер Джеральд Аппель (создатель индикатора MACD) большое внимание уделяет рыночным циклам. И самым важным он считает четырёхлетний цикл.

Американский трейдер Джеральд Аппель (создатель индикатора MACD) большое внимание уделяет рыночным циклам. И самым важным он считает четырёхлетний цикл.