В России начинается гиперок.

Заполняю паузу очередной страшилкой.

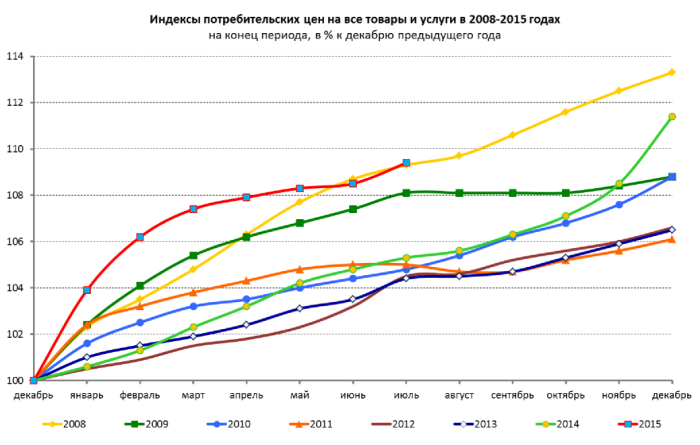

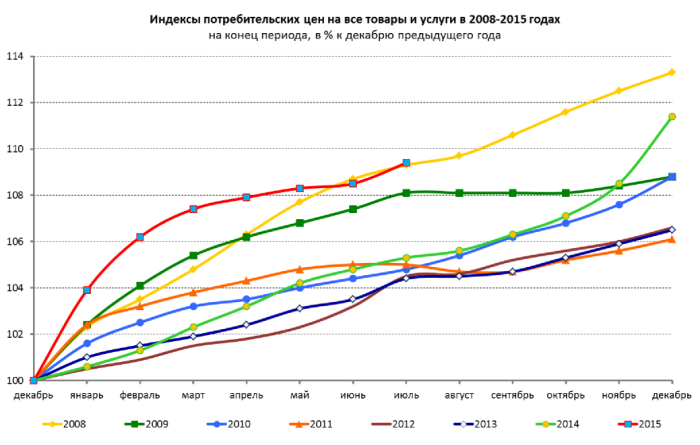

По данным Росстата инфляция в августе составила 0,4% по сравнению с июлем и 15,8% год к году (рисунок 1). В августе поспевает новый урожай и цены традиционно снижаются, так что инфляция стала неприятным сюрпризом не только для населения, но и для наших монетарных властей, ожидавших нулевых значений. Вопреки расхожему мнению эту инфляция нельзя объяснить с позиции валютных курсов. Во-первых, услуги, производимые в основном в России, дорожают вместе с товарами. Во-вторых, цены отыгрывают курс доллара с задержкой в 1-2 месяца, так что настоящий всплеск ожидает нас в сентябре-октябре.

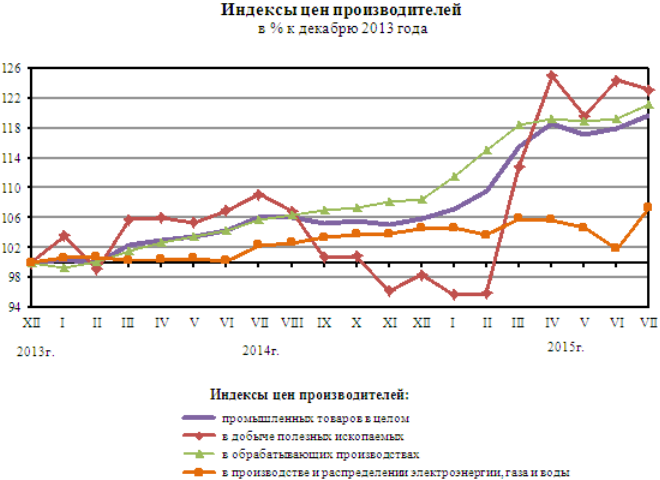

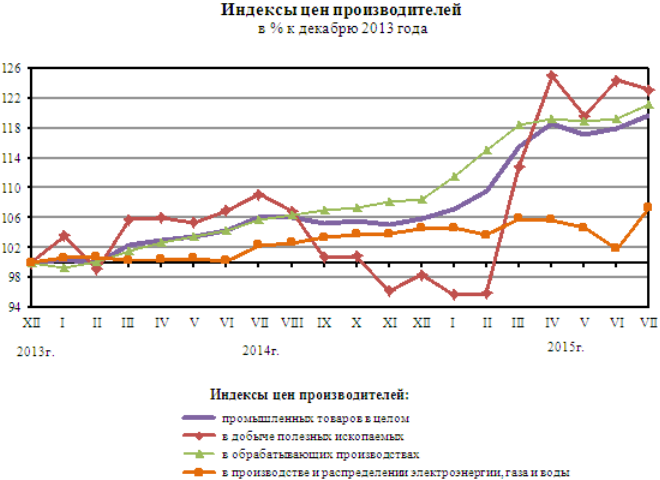

Цифра 0,4% сравнительно небольшая, но из неё можно сделать далеко идущие выводы. На мой взгляд, это первое проявление грядущей гиперинфляции. Инвестиции в первом полугодии 2015-го года сократились примерно на 10%, выпуск продукции обрабатывающей промышленности минус 4,5%, а отпуск товаров со складов плюс 13,5%. Тенденция очевидна — бизнес распродаёт запасы и закрывается. Запасы подходят к концу, товаров и услуг становится меньше и цены растут естественным образом, по образцу Венесуэлы. Цены производителей дают те же +15% к прошлому августу (рисунок 2), подтверждая мои выводы.

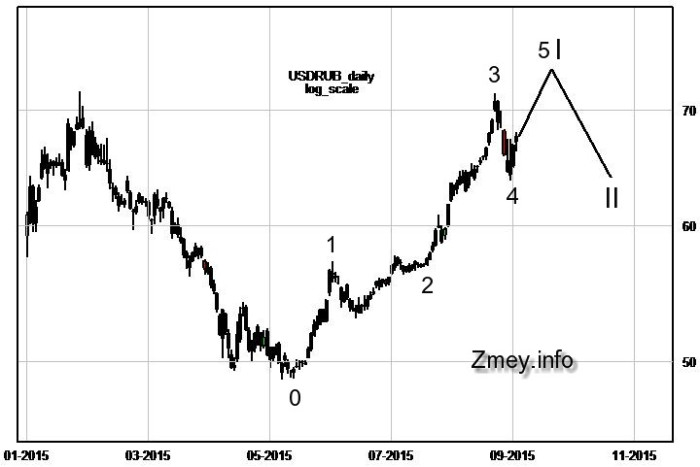

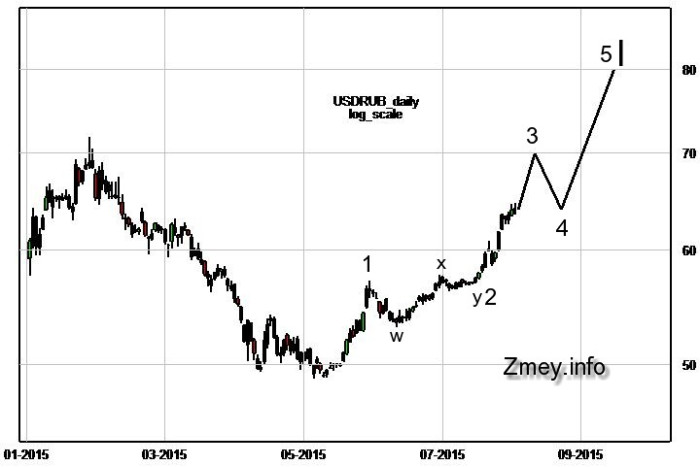

Дальше всё будет по плану. ЦБ снова поднимет ставку, добивая остатки бизнеса, начнутся репрессии среди ритейлеров, потом включая печатный станок, чтобы хоть немного повысить пенсии и зарплаты бюджетникам. Полагаю, уже в следующем году инфляция будет сильно двузначной, а нынешний курс доллара в 68 рублей покажется сказкой из прошлой жизни. Тем кто помнит эпоху Гайдара, к высокой инфляции не привыкать. В общем, добро пожаловать в 91-ый!

Оригинал: http://zmey.info/forecast/article_post/v-rossii-nachinayetsya-giperok

По данным Росстата инфляция в августе составила 0,4% по сравнению с июлем и 15,8% год к году (рисунок 1). В августе поспевает новый урожай и цены традиционно снижаются, так что инфляция стала неприятным сюрпризом не только для населения, но и для наших монетарных властей, ожидавших нулевых значений. Вопреки расхожему мнению эту инфляция нельзя объяснить с позиции валютных курсов. Во-первых, услуги, производимые в основном в России, дорожают вместе с товарами. Во-вторых, цены отыгрывают курс доллара с задержкой в 1-2 месяца, так что настоящий всплеск ожидает нас в сентябре-октябре.

Цифра 0,4% сравнительно небольшая, но из неё можно сделать далеко идущие выводы. На мой взгляд, это первое проявление грядущей гиперинфляции. Инвестиции в первом полугодии 2015-го года сократились примерно на 10%, выпуск продукции обрабатывающей промышленности минус 4,5%, а отпуск товаров со складов плюс 13,5%. Тенденция очевидна — бизнес распродаёт запасы и закрывается. Запасы подходят к концу, товаров и услуг становится меньше и цены растут естественным образом, по образцу Венесуэлы. Цены производителей дают те же +15% к прошлому августу (рисунок 2), подтверждая мои выводы.

Дальше всё будет по плану. ЦБ снова поднимет ставку, добивая остатки бизнеса, начнутся репрессии среди ритейлеров, потом включая печатный станок, чтобы хоть немного повысить пенсии и зарплаты бюджетникам. Полагаю, уже в следующем году инфляция будет сильно двузначной, а нынешний курс доллара в 68 рублей покажется сказкой из прошлой жизни. Тем кто помнит эпоху Гайдара, к высокой инфляции не привыкать. В общем, добро пожаловать в 91-ый!

Оригинал: http://zmey.info/forecast/article_post/v-rossii-nachinayetsya-giperok