РТС. Казнить нельзя помиловать.

Ситуация по индексу РТС совсем непростая. Перед нами тот случай, когда младшие волны тянут картинку скорее наверх, а волны старшие при этом говорят о неизбежности глубокого падения. В начале августа я закрыл все позиции по нашему ведущему индексу и с тех пор хранил молчание. Сейчас картинка прояснилась. Всё многообразие волновых разметок сводится всего к двум вариантам и я спешу ими поделиться.

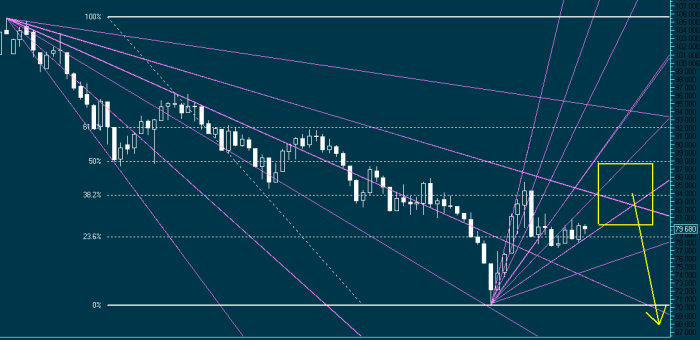

Рисунок 1 — волновая разметка по индексу РТС. Вариант 1.

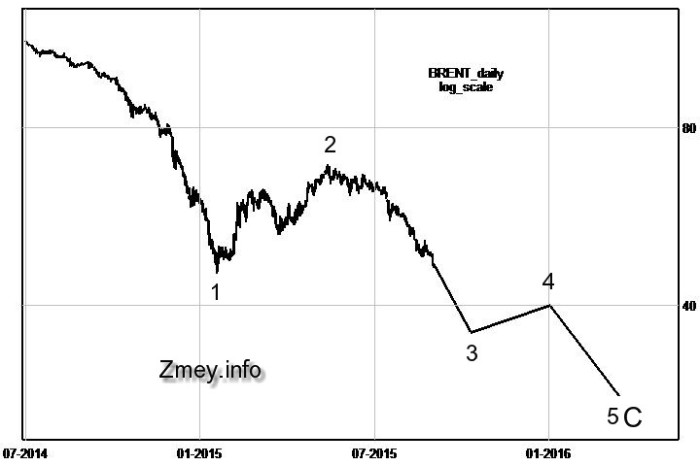

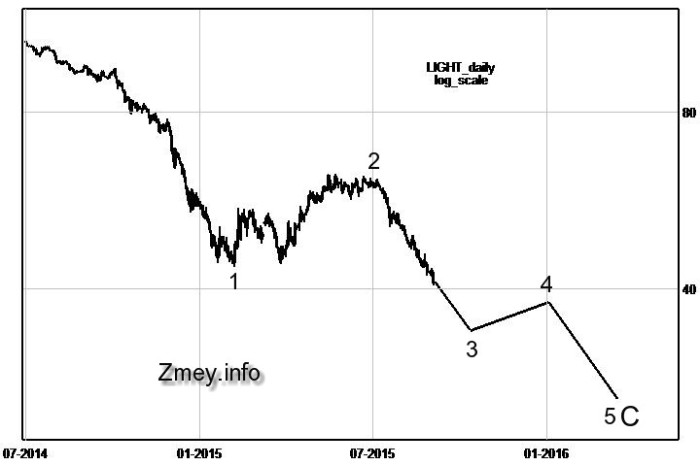

Вариант 1. Падение с мая по август является завершённым моноволновым импульсом (рисунок 1). Среди всех коррекций этой волны есть только одно подразделение (с 05.06 по 18.06), которое удовлетворяет критериям подобия Нили и это даёт мне право разметить всё движение как моноволну. Подразделение 2 вряд ли завершено. Скорее всего оно будет простым зигзагом, а 760 тот самый уровень, откуда начнётся подволна с (760 соответствует b=0.618a). По законам чередования движение наверх будет медленным. Ключевая цель 900 пунктов.

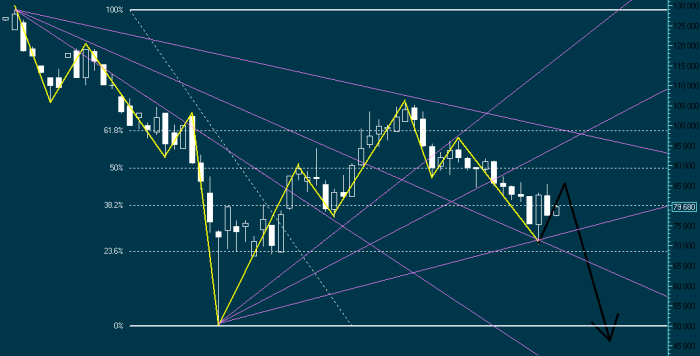

Вариант 2. Импульс с середины мая не завершён, нынешнее падение является пятой волной (рисунок 2). Если так, то на следующей неделе индекс РТС сделает формальный перелой уровня 708, после чего начнётся сильная коррекция, которая также придёт в район 900.

Рисунок 2 — волновая разметка по индексу РТС. Вариант 2.

В целом, падение российских индексов, которое случилось на этой неделе, достаточно чтобы отыграть повышение налогов на нефтяную отрасль. Несмотря на крайне негативный внешний фон я советую медведям не спешить с глобальным шортом. Рынку нужно подрасти и накопить силы. Забой бычков начнётся ближе к Новому Году. Сейчас же имеет смысл открыть длинную позицию, но не увлекаться большими объёмами. Возможный ретест уровня 708 сделает лонги куда более привлекательными.

Оригинал: http://zmey.info/forecast/article_post/rts-kaznit-nelzya-pomilovat

Рисунок 1 — волновая разметка по индексу РТС. Вариант 1.

Вариант 1. Падение с мая по август является завершённым моноволновым импульсом (рисунок 1). Среди всех коррекций этой волны есть только одно подразделение (с 05.06 по 18.06), которое удовлетворяет критериям подобия Нили и это даёт мне право разметить всё движение как моноволну. Подразделение 2 вряд ли завершено. Скорее всего оно будет простым зигзагом, а 760 тот самый уровень, откуда начнётся подволна с (760 соответствует b=0.618a). По законам чередования движение наверх будет медленным. Ключевая цель 900 пунктов.

Вариант 2. Импульс с середины мая не завершён, нынешнее падение является пятой волной (рисунок 2). Если так, то на следующей неделе индекс РТС сделает формальный перелой уровня 708, после чего начнётся сильная коррекция, которая также придёт в район 900.

Рисунок 2 — волновая разметка по индексу РТС. Вариант 2.

В целом, падение российских индексов, которое случилось на этой неделе, достаточно чтобы отыграть повышение налогов на нефтяную отрасль. Несмотря на крайне негативный внешний фон я советую медведям не спешить с глобальным шортом. Рынку нужно подрасти и накопить силы. Забой бычков начнётся ближе к Новому Году. Сейчас же имеет смысл открыть длинную позицию, но не увлекаться большими объёмами. Возможный ретест уровня 708 сделает лонги куда более привлекательными.

Оригинал: http://zmey.info/forecast/article_post/rts-kaznit-nelzya-pomilovat